새달 15일부터 시행 ‘문답풀이’

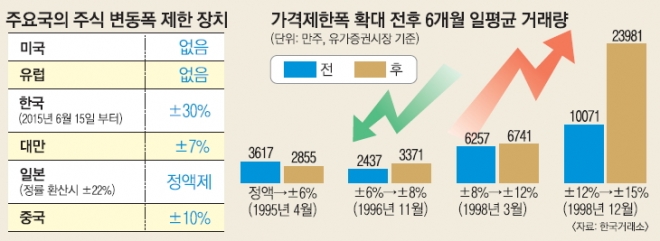

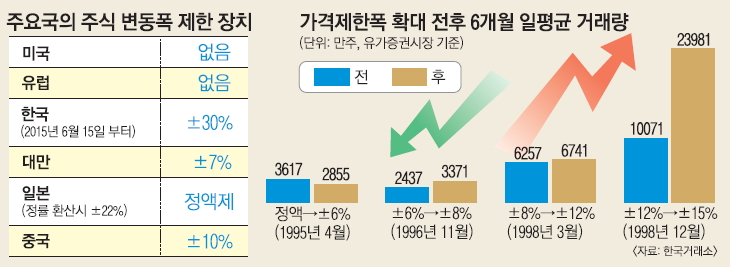

다음달 15일부터 주식의 가격제한폭이 ±15%에서 ±30%로 확대된다. 하루 주가 변동폭이 30%에서 60%로 두 배가 되는 것이다. 1998년 ±12%에서 ±15%로 가격 제한폭이 커진 뒤 17년 만의 변화다. 불안과 우려의 목소리도 크다. 주요 궁금증을 문답으로 짚어 봤다.

→주가 변동폭이 두 배로 커지면 투기 매매가 늘어 시장 변동성이 커지지 않나.

-과거 사례를 보면 오히려 반대다. 가격제한폭이 ±12%일 때는 코스피의 하루 주가 변동성이 2.65%였는데 1998년 ±15%로 늘리자 2.27%로 줄어들었다. 코스닥 시장도 4.59%에서 4.32%로 줄어들었다. 그만큼 시장의 효율성이 커졌기 때문이다.

→그래도 중소형주는 급락할 위험이 있지 않나.

-그럴 가능성이 없진 않지만 높지는 않다. 그래서 한국거래소가 개별 종목에 대한 변동성완화장치(VI)를 강화했다. 지난해 9월부터 개별 종목이 직전 체결가 기준으로 갑자기 3% 이상 가격이 급변하면 거래가 2분간 정지된다(동적 VI). 이에 더해 직전 단일가 기준으로 10% 이상 가격이 급변하면 2분간 거래가 정지되는 조치(정적 VI)도 도입된다. 따라서 중소형주가 시장 전체에 비해 급락할 가능성은 크지 않다. 예를 들어 금융위기 당시 코스닥 시장 전체에서 하한가를 기록한 비중이 1.7%인데 중소형주로 국한하면 2.0%로 별 차이가 나지 않는다.

→‘대박’과 ‘쪽박’이 잦아지는 것 아닌가.

-다음달 커지는 변동폭에서는 2거래일 연속 하한가를 맞으면 주가가 반 토막이 난다. 반면 사흘 연속 상한가면 주가가 두 배가 된다. 지금은 5거래일이 걸린다. ‘대박’과 ‘쪽박’이 빨라질 수밖에 없다.

→내츄럴엔도텍 같은 사례가 발생하면 시장의 혼란이 커질 것 같은데.

-기업 비리나 아무 이유 없이 급등락하는 테마주 등 예외적인 사례는 개별 종목별로 관리하는 게 바람직하다. 기업 비리는 관리종목 지정, 상장적격성 실질심사 등을 통해 관리하고 급등락 테마주는 단기과열종목 지정 등을 통해 관리할 수 있다.

→불공정 거래가 더 늘어날 우려는 없나.

-변동폭을 늘린 이유가 불공정 거래를 막기 위해서다. 인위적으로 15% 상한가를 만들어 낸 뒤 다음날 투자자들이 이를 사면 파는 방식의 ‘상한가 굳히기’, 유동성이 적어 기업 가치와 무관하게 형성되는 ‘상한가 따라잡기’ 등이 쉬웠기 때문이다. 상한가가 30%가 되면 시세 조종을 위해 돈이 더 많이 필요하기 때문에 불공정 거래를 막는 효과가 있다.

→대형주 하락하면 시장 전체가 흔들릴 수 있는데.

-시장 전체에 대해서는 매매거래 중단(서킷 브레이커·CB)이 강화된다. 지금은 코스피(코스닥)가 전일 대비 10% 이상 하락하면 매매가 20분간 중지되는데 하루에 한 번만 발동된다. 다음달 15일부터는 CB가 3단계로 적용된다. 지수가 전일 대비 8% 이상 하락하면 지금처럼 20분간 매매가 중지되고 10분간 단일가 매매가 이뤄진다. 이후에도 지수가 전일 대비 15% 이상 떨어지면 2단계 CB가 발동돼 다시 20분간 매매가 정지된다. 10분간 단일가 매매 이후에도 전일 대비 20% 이상 떨어지면 그날 장이 끝난다.

→신용거래 위험이 커지는데.

-업계가 보증금률과 담보유지비율을 차등 적용하거나 신용거래 제한 대상 고객 범위를 확대하는 방향으로 대응할 계획이다.

전경하 기자 lark3@seoul.co.kr

2015-05-20 19면

Copyright ⓒ 서울신문. All rights reserved. 무단 전재-재배포, AI 학습 및 활용 금지