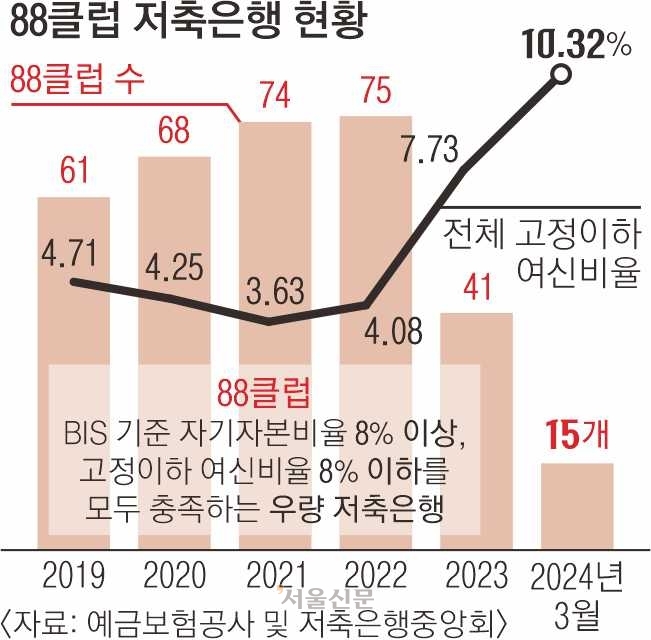

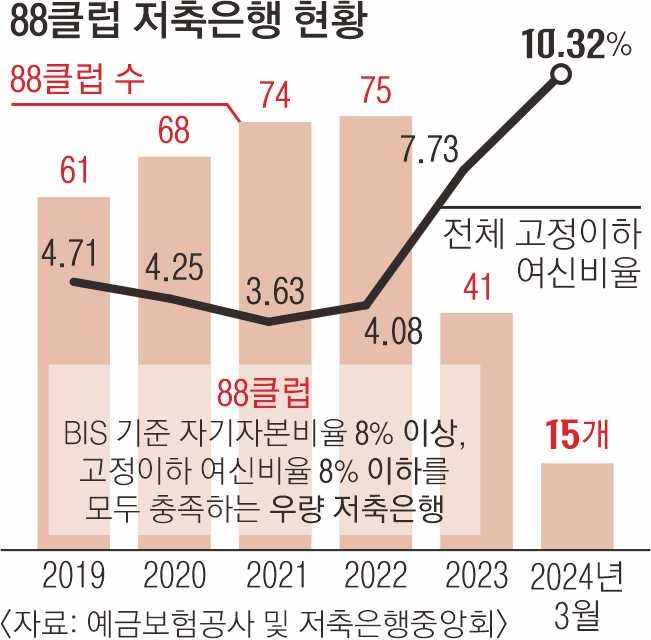

1분기 ‘88클럽’ 충족 15곳 그쳐

2일 전국 79개 저축은행의 1분기 경영공시를 분석한 결과 88클럽 기준을 충족하는 저축은행은 15개에 그치는 것으로 나타났다. 88클럽은 자본 적정성과 여신 건전성이 모두 우량한 저축은행에 금융당국이 인센티브를 주던 제도다. 현재 이 제도는 사라졌지만 여전히 업계에선 저축은행의 건전성을 가늠하는 기준이 된다. 그런데 1년 전 68곳에 달했던 88클럽의 수가 지난해 말 41곳으로 쪼그라든 데 이어 불과 3개월 만에 26곳이 또 우수수 탈락했다. 이마저도 대출 영업 실적 자체가 없는 대원저축은행을 제외하면 남은 곳은 14곳에 불과하다.

88클럽의 무더기 탈락은 고정이하여신(3개월 이상 연체된 부실채권) 비율 8% 이하를 충족하지 못했기 때문이다. 특히 OK(고정이하여신 비율 9.5%)나 웰컴(9.6%) 등 대형사들과 KB(12.2%), NH(10.0%), BNK(8.2%), IBK(11.7%) 등 금융지주 계열 저축은행들의 탈락도 눈에 띈다. 저축은행 전체 1분기 연체율은 8.8%, 고정이하여신비율은 10.3%다.

자산 기준 업계 1위인 SBI는 그나마 여신 건전성(7.0%)은 지켰지만 1분기 64억원의 적자를 기록했다. 7위 페퍼와 10위 상상인은 각각 380억원의 적자를 냈고 고정이하여신 비율도 16.8%, 24.3%까지 치솟는 등 영업 실적과 건전성에 모두 빨간 불이 들어왔다.

저축은행 업황이 이처럼 악화한 것은 부동산 프로젝트파이낸싱(PF) 부실과 고금리로 인해 대출 연체가 늘어나면서다. 부동산 경기 침체와 고금리 상황을 맞으며 기업과 가계 연체율이 모두 급증하기 시작했다. 금융당국에서 대손충당금을 선제적으로 더 많이 쌓도록 하면서 상대적으로 이익이 줄어든 것이다. 앞서 2022년에 받았던 5~6%대 고금리 예금에 대한 이자 비용도 저축은행의 순이자마진이 줄어드는 데 영향을 줬다.

건전성과 수익성이 악화하면서 저축은행의 신용등급도 잇따라 하락하고 있다. 한국기업평가는 최근 OK저축은행의 신용등급을 BBB+에서 BBB로 한 단계 낮췄다. 나이스신용평가는 페퍼저축은행의 신용등급을 BBB에서 BBB-로 내려 잡았다.

문제는 2분기 이후 전망도 그리 밝지 않다는 점이다. 이달부터 부동산 PF 구조조정이 본격화되면 그동안 만기 연장으로 버텨 오던 채권들이 대거 부실채권으로 분류될 가능성이 있다. 또 오는 7월부터는 다중채무자에 대한 대손충당금을 최대 50% 더 쌓아야 한다. 금융권에서 가장 우려하는 점은 자칫 시장의 불안이 전이되면 저축은행 업권 전체 신뢰도에도 타격을 입을 수 있다는 점이다. 금융권 관계자는 “그동안 PF 구조조정 등이 적기에 이뤄지지 못하고 부실이 누적된 결과가 지방을 중심으로 연체율 상승으로 나타나고 있다”면서 “자칫 금융권 리스크로 번질까 봐 우려된다”고 말했다.

금융감독원은 3일부터 연체율 높은 10여개 저축은행을 대상으로 현장점검에 나선다. 다만 점검과 관리는 필요하지만 선제적인 충당금 적립을 한 만큼 저축은행의 손실흡수능력은 충분하다는 입장이다. 88클럽의 또 다른 요건인 국제결제은행(BIS) 기준 자기자본비율은 전체 14.7%로, 법상 기준인 8% 이상(자산 1조원 미만은 7% 이상)뿐 아니라 금융당국의 권고 기준인 11% 이상도 대부분 지키는 것으로 나타났다.

저축은행중앙회는 이날 건전성 관리 강화를 위해 ‘개인무담보 및 개인사업자 부실채권의 자산유동화 방식 공동매각’ 입찰 등을 추진 중이라고 밝혔다. 이번 공동매각을 통해 18개 저축은행에서 1360억원 규모의 개인과 개인사업자 부실채권이 해소될 것으로 예상된다.

저축은행 관계자는 “2차, 3차를 거듭하면서 저축은행들의 참여가 늘어나면 가시적 효과가 나타날 것으로 보인다”고 말했다.

2024-06-03 1면

Copyright ⓒ 서울신문. All rights reserved. 무단 전재-재배포, AI 학습 및 활용 금지