대기업 좀비화·부실채권 7조원… 체질 못 바꾸면 쓰러진다

“가계빚은 아니할 말로 집이라는 담보라도 있지요. 기업빚은 (가계보다) 훨씬 덩치가 크고 이렇다 할 담보도 없습니다. 구조조정을 정말 서둘러야 합니다.”

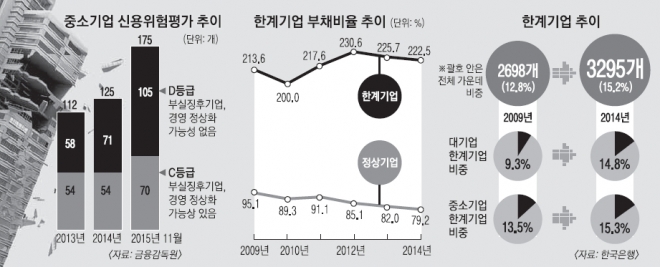

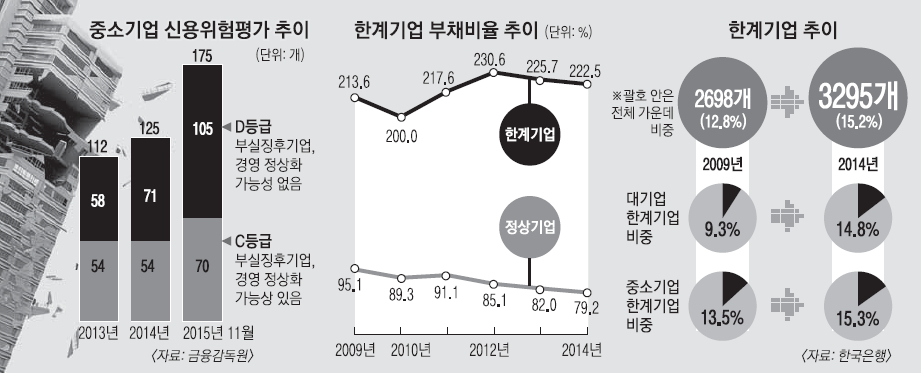

21일 한국은행에 따르면 지난해 영업이익으로 이자도 갚지 못하는 기업(한계기업)의 수는 지난해 말 기준 3295개다. 외부감사 대상 기업의 15.2%다. 이 가운데 73.9%(2435개)는 2005년부터 2013년 사이에도 한계기업으로 분류된 적이 있는 ‘좀비기업’이다. 금리가 오르면 한계기업의 채권은 부실채권으로 전락해 은행의 건전성을 해칠 수 있다. 국내 기업들의 자금 지원과 수출 업무를 맡고 있는 특수은행의 부실채권(석 달 이상 연체된 고정이하여신)은 2010년 4조 6944억원에서 지난해 7조 5269억원으로 크게 늘어났다.

금융권은 특히 대기업에서 한계기업 비중이 급증하고 있는 점에 주목한다. 여신 규모나 계열사에 미치는 영향 등을 따져 볼 때 중소기업에 비해 그 후폭풍이 훨씬 크기 때문이다.

이명활 금융연구원 기업부채연구센터장은 “최근 기업부채의 문제는 한계기업이 차지하는 비중이 늘고, 특히 우리 경제에 큰 충격을 줄 수 있는 대기업 부채의 위험성이 증가한다는 점”이라며 “중국의 경제성장 둔화와 미국의 금리 인상이 본격화되면서 저금리에 의존했던 한계기업들을 중심으로 부실이 더욱 커질 수밖에 없다”고 분석했다.

최근 4조 2000억원대의 자금 지원이 결정된 대우조선해양 사태처럼 대규모 부채를 지닌 기업에서 추가 부실이 발생하면 주요 은행들도 타격이 불가피하다. 한 시중은행의 기업 구조 개선 담당자는 “대기업은 대출 채권의 규모가 크기 때문에 한두 군데만 걸려도 은행 수익성에 큰 타격을 입는다”면서 “건설이나 조선 쪽에 물려 있는 은행들은 초긴장 상태”라고 전했다.

금융 당국은 이달 중 수시 신용위험평가를 통해 구조조정 대상 대기업을 가려낼 방침이다. 지난 7월 정기 평가를 통해 이미 35곳을 선정한 데 이어 철강·석유화학·건설·해운 등 4대 취약 업종을 중점으로 추가 선정할 계획이다. 중소기업은 지난달 워크아웃(기업 재무구조 개선 작업) 대상(C등급) 70곳과 법정관리(기업회생절차) 대상(D등급) 105곳을 추려냈다.

조선·운수·철강 등 중후장대형 산업이 중국으로 이전되는 등 국내 산업 지형이 바뀌는 데 따라 정부 주도의 단기적 처방보다는 시장 중심의 구조조정 환경을 마련해야 한다는 목소리도 크다. 김정식 연세대 경제학부 교수는 “정보기술(IT)이나 전자 등 자본집중 산업으로 패러다임이 변하고 있어 정부의 수혈식 정책금융으로는 한계가 있다”며 “정부 입김을 줄이고 자본시장에서의 인수·합병(M&A)을 활성화시킬 필요가 있다”고 설명했다.

박기홍 하나금융경영연구소 기업금융팀장은 주주총회 역할을 강화해야 한다고 주문했다. 박 팀장은 “현재 워크아웃의 신청 주체는 기업인데 대개 기업 소유주와 경영자가 동일한 국내 기업의 특성상 기업의 부실이 겉으로 드러날 때까지 숨기는 경우가 많다”면서 “주주들이 기업 경영을 객관적으로 모니터링하고 제대로 되지 않을 때에는 선제적으로 구조조정을 주문할 수 있는 환경을 만들어야 경쟁력이 생길 수 있다”고 강조했다.

신융아 기자 yashin@seoul.co.kr

백민경 기자 white@seoul.co.kr

2015-12-22 4면