공개매수 끝… 주총까지 장기전

총 38.47%… 의결 과반엔 못 미쳐이사회 과반 장악 표 대결 불가피

매입 경쟁 등 갈등 상황 지속될 듯

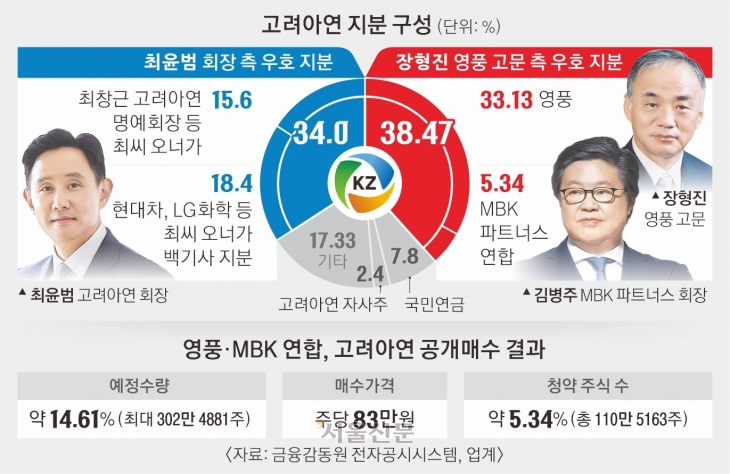

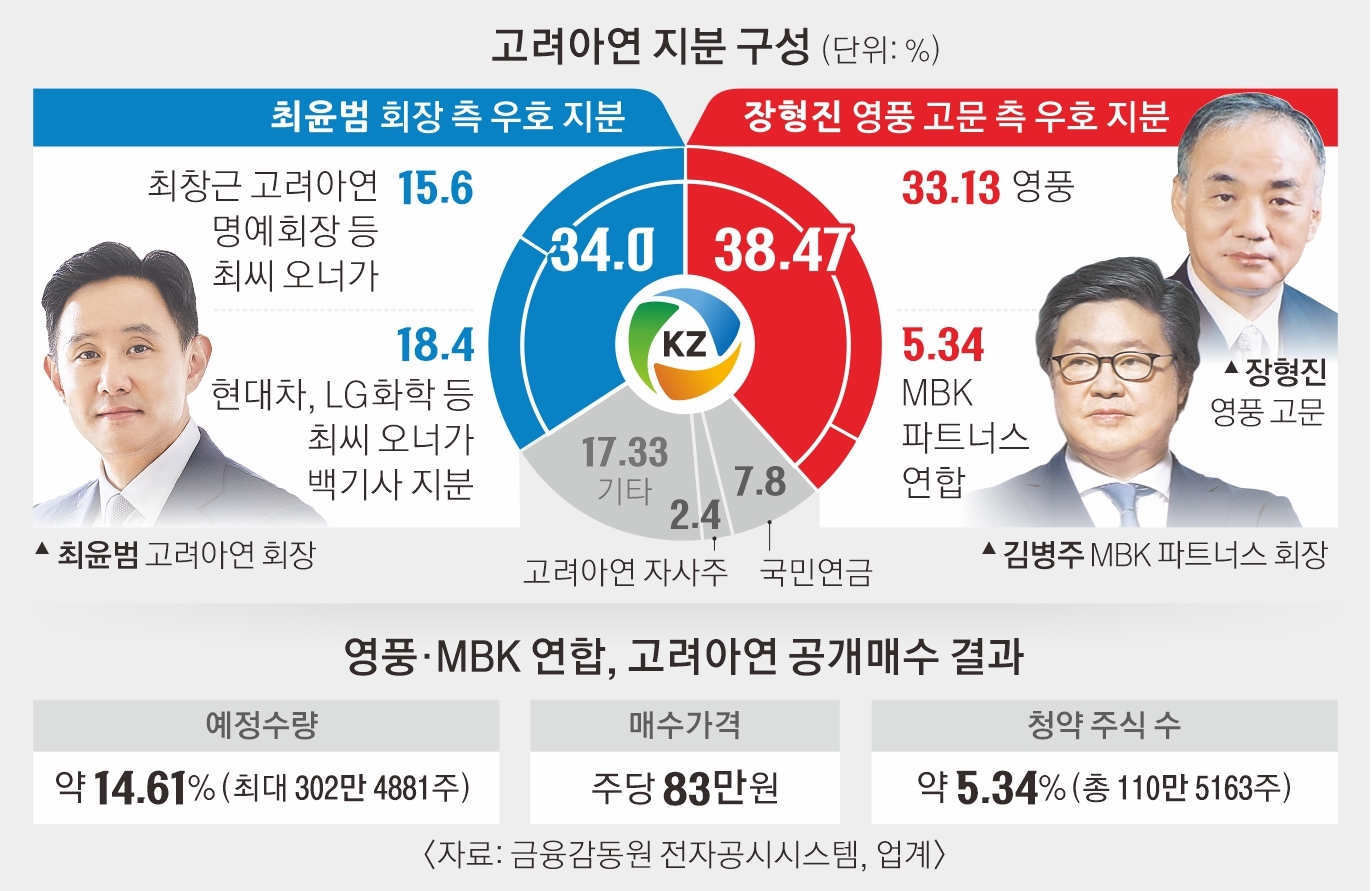

고려아연 경영권 분쟁에서 영풍과 MBK파트너스 연합(이하 MBK연합)이 공개매수를 통해 지분 5% 이상을 확보하면서 사실상 승기를 잡았다. 다만 어느 한쪽도 완전한 과반 지분 확보에는 못 미치는 상황이어서 앞으로도 지분 추가 매입 경쟁 등 갈등 상황이 지속될 것으로 전망된다.

14일 투자은행(IB) 업계에 따르면 영풍·MBK연합은 이날까지 진행된 고려아연 공개매수에서 지분 5.34%를 추가했다. 이로써 영풍·MBK연합의 고려아연 지분은 기존 33.13%에서 38.47%로 늘어났다. 최윤범 고려아연 회장 측이 자사주 공개매수가 목표 물량을 모두 채웠다고 가정할 경우 자사주 소각 후 MBK연합의 의결권 기준 지분율은 46% 수준으로 높아진다. 영풍·MBK 연합은 최근 2년 동안 고려아연 주주총회 참석률 등을 고려할 때 40%대 중반의 의결권 지분만 갖고 있어도 표 대결에서 유리한 위치에 오른다는 입장을 밝혀 왔다.

MBK파트너스는 이날 “오늘이 한국 자본시장에서 의미 있는 이정표로 남게 될 것”이라며 “자본시장의 지지 덕분에 기업지배구조 개선을 통한 기업가치 제고 노력이 제대로 작동할 수 있게 된 실질적인 첫 번째 걸음을 내딛게 됐다”고 평가했다.

공개매수 가격이 낮은 MBK연합의 청약(주당 83만원)에 기관투자가들이 상당수 응한 것은 고려아연의 자사주 공개매수(주당 89만원)가 법적 리스크가 있다고 봤기 때문이란 분석이다. 최 회장 측은 고려아연이 자사주를 매수할 수 있는 금액이 6조 986억원이라고 주장했는데, MBK연합 측은 법원에 최 회장 측이 자사주를 사들이지 못하도록 매수금지 가처분 소송을 제기한 상태다.

MBK연합은 당장 다음달 임시 주주총회를 소집한다. MBK연합이 임시 주총에서 새로운 이사진을 선임해 이사회 과반을 장악하면 고려아연 경영권을 가져올 수 있다. 현재 고려아연 이사진은 13명으로 장형진 영풍 고문을 제외한 나머지 12명은 최 회장 측 인사로 분류된다.

MBK파트너스는 “우선 (오는 23일까지 예정된) ‘고려아연 자기주식 공개매수’가 중단되도록 모든 역량을 집중하려고 한다”면서 “3조원이 넘는 대규모 차입방식의 자기주식 공개매수는 고려아연 재무구조는 물론 주주들에게도 돌이킬 수 없는 손해를 발생시킬 것”이라고 주장했다.

이에 대해 최 회장의 고려아연 측도 입장문을 내고 “상대가 제시한 목표치에는 미달한 것으로 판단된다”며 “추후 적절히 대응에 나서겠다”고 기세를 굽히지 않았다.

한편 이날 이뤄진 MBK연합의 영풍정밀 공개매수에는 단 830주만 청약이 들어온 것으로 파악됐다. MBK연합이 최소 29% 이상의 지분을 공개매수로 확보해야 과반의 지분을 확보할 수 있었지만 응모 수량은 기대에 한참 못 미치는 것으로 전해졌다. 최 회장 측이 대항 공개매수 가격으로 MBK연합이 제시한 3만원보다 높은 3만 5000원을 제시한 영향이 컸다는 평가다. 그러나 MBK연합은 영풍정밀 공개매수 결과와 상관없이 고려아연 지분을 5% 이상 추가로 확보하면서 최 회장 측보다 낮은 공개매수가격으로도 소기의 목적을 달성했다는 분석이 나온다.

2024-10-15 16면

Copyright ⓒ 서울신문. All rights reserved. 무단 전재-재배포, AI 학습 및 활용 금지