šł≠žīĚŽ∂ÄžĪĄŽĻĄžú® 10ŽÖĄžÉą 260%Ž°ú ͳȞÉĀžäĻ

ŽĮľÍįĄ ŽĻö ž§ĄžĚīŽ†§ ŽĆÄž∂ú ž£ĄŽčą žč§ž†Ā žēÖŪôĒžė¨ 297žĖĶžúĄžēą ŽĒĒŪŹīŪ䳂ĶžěĎŽÖĄžĚė 80%

AA- ŽďĪÍłČ ŪöĆžā¨žĪĄ ÍłąŽ¶¨ ŚĻī 6.99%Ž°ú‚ÜĎ

ŽāúŪČĀ AFP žóįŪē©ŽČīžä§

Í≤ĹÍłį ŽĎĒŪôĒ, ŽĮł¬∑ž§Ď Ž¨īžó≠ÍįąŽďĪžĚė Í≤©ŪôĒ žÜćžóźžĄú ž§ĎÍĶ≠ Íłįžó֎吏Ěė ‚ÄėŽĒĒŪŹīŪäł Í≥ĶŪŹ¨‚ÄôÍįÄ Ž™įŽ†§žė§ŽäĒ ÍįÄžöīŽćį ž§ĎÍĶ≠ žĚłŽĮľžĚÄŪĖČžĚī žěźÍłąŽāúžĚĄ Í≤™Í≥† žěąŽäĒ Íłįžó֎吏óź ŪėĄÍłą žú†ŽŹôžĄĪžĚī Í≥ĶͳȎź† žąė žěąŽŹĄŽ°Ě žįĹÍĶ¨žßÄŽŹĄžóź ŽāėžĄ† Í≤ÉžúľŽ°ú žēĆŽ†§ž°ĆŽč§. žā¨žßĄžĚÄ žßÄŽāú 23žĚľ žě•žĎ§žĄĪ ŽāúŪČĀžčúžĚė Ūēú žĚÄŪĖȞ󟞥ú ŪĖČžõźžĚī 100žúĄžēąžßúŽ¶¨ žßÄŪŹźŽ•ľ žĄłÍ≥† žěąŽäĒ Ž™®žäĶ.

ŽāúŪČĀ AFP žóįŪē©ŽČīžä§

ŽāúŪČĀ AFP žóįŪē©ŽČīžä§

ŪĆĆžĚīŽāłžÖúŪÉĞ쥞ä§(FT)ŽäĒ ‚ÄėŽĮłÍĶ≠Í≥ľžĚė Ž¨īžó≠ž†ĄžüĀŽ≥īŽč§ ŽćĒ ŪĀį ž§ĎÍĶ≠žĚė ÍĪĪž†ē‚ÄôžĚīŽĚľŽäĒ ž†úŽ™©žĚė Íłįžā¨Ž•ľ ŪÜĶŪēī ‚Äúž§ĎÍĶ≠ ÍłąžúĶŽčĻÍĶ≠žĚÄ ÍłąžúĶ žĄ†žßĄŪôĒŽ•ľ žúĄŪēī ŽĻĄžĚÄŪĖČÍ∂Ć ŽĆÄž∂úžóÖž≤īžôÄ ŪēÄŪÖĆŪĀ¨ žóÖž≤īžôÄ ÍįôžĚÄ ‚ÄėÍ∑łŽ¶ľžěź ÍłąžúĶ‚Äô(ž†úŽŹĄÍ∂Ć ŽįĖžĚė ÍłąžúĶ)žóź ŽĆÄŪēú Žč®žÜćžĚĄ ÍįēŪôĒŪēėÍ≥† žěąŽč§‚ÄĚŽ©į ‚ÄúžĚī ÍįôžĚÄ ž°įžĻėŽäĒ ž§ĎÍĶ≠ Íłįžó֎吏Ěė žěźÍłąŽāúžĚī ÍįÄž§ĎŽźėÍ≥† Ūą¨žěźžěźŽď§žĚĄ Íłīžě•žčúŪā§Í≥† žěąŽč§‚ÄĚÍ≥† žßÄŽāú 18žĚľ Ž≥īŽŹĄŪĖąŽč§.

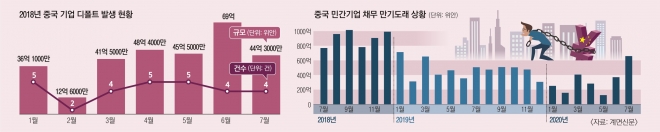

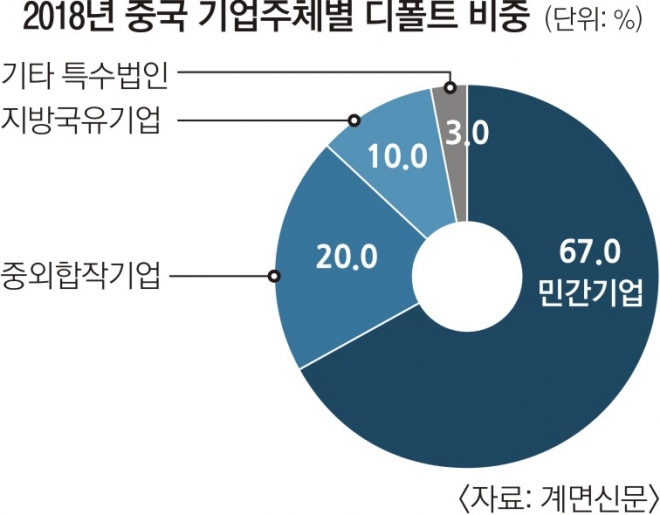

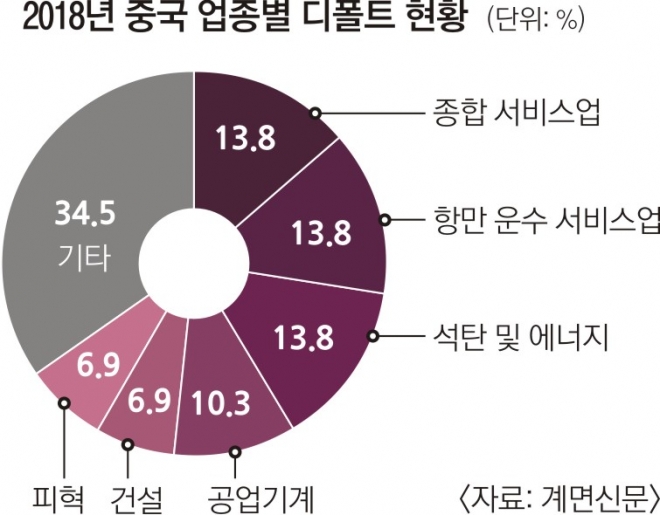

ž§ĎÍĶ≠ Í≤Ĺž†úŽß§ž≤ī Í≥ĄŽ©ī(ÁēĆťĚĘ)žč†Ž¨łžóź ŽĒįŽ•īŽ©ī žė¨ Žď§žĖī ŽĒĒŪŹīŪ䳎•ľ žĄ†žĖłŪēú ž§ĎÍĶ≠ ÍłįžóÖžĚÄ 20žĚľ Íłįž§Ä Ž™®ŽĎź 29ÍĪīžĚīŽč§. Í∑úŽ™®ŽäĒ 297žĖĶ 2700ŽßĆ žúĄžēąžóź žĚīŽ•łŽč§. žßÄŽāúŪēī ŽĒĒŪŹīŪäł žīĚžē° 371žĖĶ žúĄžēąžĚė 80%ÍįÄ ŽĄėŽäĒ žąėž§ÄžĚīŽč§. ŪäĻŪěą ŽĮľÍįĄÍłįžóÖžĚė ŽĒĒŪŹīŪäł Í∑úŽ™®ŽäĒ ž†Ąž≤īžĚė 67%žĚł 199žĖĶ 1700ŽßĆ žúĄžēąžúľŽ°ú 67%Ž°ú žßĎÍ≥ĄŽźźŽč§. ž§ĎžôłŪē©žěĎÍłįžóÖ ŽĒĒŪŹīŪ䳎ŹĄ 20%žĚł 59žĖĶ 4500ŽßĆ žúĄžēąžĚīŽč§. ž§Ďžč†(šł≠šŅ°)ž¶ĚÍ∂ĆžĚė Ūēú žē†ŽĄźŽ¶¨žä§Ū䳎äĒ ‚Äú2016ŽÖĄžĚė ŽĒĒŪŹīŪäł žā¨ŪÉúŽäĒ ž£ľŽ°ú ÍĶ≠žú†ÍłįžóÖžĚė Í≥ľžěČžÉĚžāįžĚī žõźžĚłžĚīžóąžßÄŽßĆ žė¨ŪēīŽäĒ žěźÍłą ž°įŽč¨žĚī žĖīŽ†§žõƞߥ ŽĮľÍįĄ Ž∂ÄŽ¨łžóźžĄú ŽĆÄŽ∂ÄŽ∂Ą ŽįúžÉĚŪĖąÍ≥† Žč§žĖĎŪēú žóÖžĘÖžóź ÍĪłž≥ź žěąŽäĒ Í≤Ć ŪäĻžßē‚ÄĚžĚīŽĚľÍ≥† žĄ§Ž™ÖŪĖąŽč§.

ž§ĎÍĶ≠ Íłįžó֎吏Ěė Ž∂ÄžĪĄ Ž¨łž†úŽäĒ ÍłąžúĶŽčĻÍĶ≠žĚī žßÄŽāúŪēī ŽßźŽ∂ÄŪĄį ŽĮľÍįĄ Ž∂ÄžĪĄŽ•ľ ž§ĄžĚīÍłį žúĄŪēī žěźÍłąŽĆÄž∂ú Í∑úž†úŽ•ľ ÍįēŪôĒŪēėÍ≥† žěąŽäĒ ÍįÄžöīŽćį žÉĀŽįėÍłį Žď§žĖī Í≤ĹÍłį ŽĎĒŪôĒŽ°ú žėĀžóÖ žč§ž†ĀžĚī žēÖŪôĒŽźėŽ©īžĄú žúĄŪóė žąėž§Äžóź Žč§Žč§ŽěźŽč§. žßÄŽāú 2015ŽÖĄ ŽčĻÍĶ≠žĚė žßÄžõź žēĄŽěė ŽĆÄŽüČ ŽįúŪĖČŪēú žĪĄÍ∂Ǝ吏Ěė ŽßĆÍłį ŽĆÄŽ∂ÄŽ∂ĄžĚī žė¨ŪēīžôÄ ŽāīŽÖĄžóź ŽŹĆžēĄžė§ŽäĒ ÍĻĆŽč≠žóź ž§ĎÍĶ≠ ÍłįžóÖžĚė ŽĒĒŪŹīŪ䳎äĒ ÍįąžąėŽ°Ě ŽäėžĖīŽā† Í≤ÉžĚīŽĚľÍ≥† ž§ĎÍĶ≠ Í≤Ĺž†úÍīÄžįįŽ≥īÍįÄ žėąžł°ŪĖąŽč§. ž§ĎÍĶ≠ Íłįžó֎吏Ěė žč†žö©ŽďĪÍłČ ÍįēŽďĪžĚī ŽäźŽäĒ ž∂ĒžĄłŽ•ľ ÍįźžēąŪēėŽ©ī ŽĒĒŪŹīŪäł Í≥ĶŪŹ¨ÍįÄ ŪôēžāįŽź† žąėŽįĖžóź žóÜŽäĒ Í≤Ć ŪėĄžč§žĚīÍłįŽŹĄ ŪēėŽč§. žč†žö©ŪŹČÍįÄŪöĆžā¨ Žč§Í∂Ā(Ś§ßŚÖ¨)žĚÄ žė¨Ūēī 13Íįú ÍłįžóÖžĚė žč†žö©ŽďĪͳȞ̥ Žāģž∑ĄŽč§. ŪöĆžā¨žĪĄ ÍłąŽ¶¨ÍĻĆžßÄ žÉĀžäĻŪēėŽäĒ žÉĀŪô©žóźžĄú žĚÄŪĖČ žßÄžõźŽßąž†Ä ŽįõžßÄ Ž™ĽŪēėŽäĒ ŽĮľÍįĄ Íłįžó֎吏Ěī žĪĄÍ∂Ć žÉĀŪôėžóź ŽćĒ ŽßéžĚÄ žĖīŽ†§žõĞ̥ Í≤™Íłį ŽēĆŽ¨łžĚīŽč§. ž§ĎÍĶ≠ ŪöĆžā¨žĪĄ ÍłąŽ¶¨žĚė Íłįž§ÄžĚī ŽźėŽäĒ ‚ÄėAA- ‚ÄôŽďĪÍłČ ŪöĆžā¨žĪĄ ÍłąŽ¶¨ŽäĒ žĶúÍ∑ľ žóį 6.99%ÍĻĆžßÄ žĻėžÜüžēėŽč§. FTŽäĒ ŪöĆžā¨žĪĄ ÍłąŽ¶¨ÍįÄ žÉĀžäĻŪēėÍ≥† žĚīžĚĶžĚī ž§ĄžĖīŽď§Ž©īžĄú ž§ĎÍĶ≠ Íłįžó֎吏Ěī žĪĄŽ¨ī žÉĀŪôėžĚĄ žóįžě•ŽįõÍĪįŽāė Žč§žčú ŽĆÄž∂úŽįõŽäĒ Í≤Ć ŪěėŽď§Žč§ŽäĒ žßēŪõĄÍįÄ ŽāėŪÉÄŽāėÍ≥† žěąŽč§Í≥† žßÄž†ĀŪĖąŽč§. ÍīĎŽĎ•(ŚĽ£śĚĪ)žĄĪ žĄ†ž†Ą(ś∑Ī)žĚė Ūēú ŽĻĄžĚÄŪĖČÍ∂Ć ŽĆÄž∂úžóÖž≤ī ŽĆÄŪĎúŽäĒ ‚ÄúŽčĻÍĶ≠žĚī ŽĻĄžĚÄŪĖČÍ∂Ć žěźÍłąžõźžĚĄ ŪŹźžáĄŪēėÍ≥† žĚÄŪĖČžóź ŽŹÖž†źÍ∂ƞ̥ ž£ľžóąžßÄŽßĆ, žĚÄŪĖȎ吏ĚÄ žÜĆÍ∑úŽ™® ÍłįžóÖŽď§žóź žĖīŽĖĽÍ≤Ć ŽŹąžĚĄ ŽĻĆŽ†§ž§ĄžßÄ Í∑ł Žį©Ž≤ēžĚĄ Ž™®Ž•łŽč§‚ÄĚŽ©į ‚ÄúžöįŽ¶¨ŽäĒ Ž™®ŽĎź žěźÍłąŽāúžúľŽ°ú ÍĶ∂žĖī ž£ĹžĚĄ ŪĆź‚ÄĚžĚīŽĚľÍ≥† ŪēėžÜĆžóįŪĖąŽč§.

Ž¨ľŽ°† ž§ĎÍĶ≠ ŽčĻÍĶ≠žĚÄ žĚÄŪĖČŽď§žóź ž§ĎžÜĆÍłįžóÖ ŽĆÄž∂úžĚĄ ÍįēŪôĒŪēėŽĚľÍ≥† ž£ľŽ¨łŪēėÍ≥† žěąŽč§. žč§ž†úŽ°ú žĚīÍįē(Ô߆Á∂Ī) žĚłŽĮľžĚÄŪĖČžě•žĚÄ žßÄŽāúŽč¨ Ž£®žěźž≠ąžĚī(ÔßďŚģ∂Śėī) ÍłąžúĶŪŹ¨ŽüľžóźžĄú Í≥†žö©žĚė 80%Ž•ľ žįĹž∂úŪēėŽäĒ ž§ĎžÜĆÍłįžóÖžóź ŽĆÄŪēī ŽĆÄž∂úžĚĄ ŽäėŽ¶¨ŽĚľÍ≥† žĚÄŪĖČžóź ÍįēŽ†•Ūěą žīČÍĶ¨ŪĖąŽč§. ŪēėžßÄŽßĆ žĚÄŪĖȎ吏ĚÄ ž†ĄŪÜĶž†ĀžúľŽ°ú ž§ĎžÜĆÍłįžóÖ ŽĆÄž∂úžĚĄ ÍļľŽ¶¨ŽäĒ ŽįĒŽěĆžóź žĚīŽĮł žąėž≤úÍįúžĚė P2P ÍłąžúĶ ŪĒĆŽěęŪŹľžĚī Ž¨łžĚĄ ŽčęžēėŽč§. P2PŽäĒ ÍįúžĚłÍ≥ľ ÍįúžĚł ÍįĄ ÍłąžúĶÍĪįŽěėŽ•ľ ž§ĎÍįúŪēī ž£ľŽäĒ žĚłŪĄįŽĄ∑ ŪĒĆŽěęŪŹľžĚĄ ŽßźŪēúŽč§.

ŽĮłÍĶ≠Í≥ľžĚė Ž¨īžó≠ž†ĄžüĀžĚÄ ž§ĎÍĶ≠ Íłįžó֎吏Ěė žěźÍłąŽāúžóź žßĀÍ≤©ŪÉĄžĚī Žź† ž†ĄŽßĚžĚīŽč§. ŽłĒŽ£łŽ≤ĄÍ∑łŪÜĶžč†žĚÄ ŽĮł¬∑ž§Ď Ž¨īžó≠ž†ĄžüĀžĚī Ž¨īžó≠žĚĄ ŽĄėžĖī ž§ĎÍĶ≠ ÍłąžúĶÍ∂ƞ̥ ÍįēŪÉÄŪēī ž§ĎÍĶ≠ ÍłįžóÖ ŽĒĒŪŹīŪ䳎°ú žĚīžĖīžßą žąė žěąŽč§Í≥† Ž∂ĄžĄĚŪĖąŽč§. žßē žöłŽ¶¨žĻė JPŽ™®ÍĪī žēĄžčúžēĄ¬∑ŪÉúŪŹČžĖĎ Ž∂Äžā¨žě•žĚÄ Ž≥īŽ≥Ķ ÍīÄžĄłŽ°ú žÜĆŽĻĄ žąėžöĒÍįÄ ž§ĄžĖīŽď§Í≥† Í≤Ĺž†úžóź ÍĪįžčúž†ĀžĚł ŪÉÄÍ≤©žĚī žėąžÉĀŽźúŽč§Ž©į ‚ÄúžĚī žó¨ŪĆĆÍįÄ žě•Žěėžóź žč†žö© ž†ÄŪēėŽ°ú žĚīžĖīžßą žąė žěąŽč§‚ÄĚÍ≥† žĄ§Ž™ÖŪĖąŽč§. Í∑łŽü¨Ž©īžĄú Ž¨īžó≠ž†ĄžüĀžĚī ž§ĎÍĶ≠ Íłįžó֎吏Ěė žÉĀŪôė Žä•Ž†•žĚĄ ŽĖ®žĖīŽú®Ž¶¨Í≥† žÜĆÍ∑úŽ™® žĚÄŪĖȎ吏̥ žúĄÍłįŽ°ú Ž™įžēĄŽĄ£žĚĄ Í≤ÉžĚīŽĚľÍ≥† žėąžł°ŪĖąŽč§. ÍįÄŽú©žĚīŽāė ÍłąžúĶŽčĻÍĶ≠žĚė Ž∂ÄžĪĄ Íįźž∂ē žēēŽįēžúľŽ°ú ŽŹąžĚĄ ŽĻĆŽ¶¨Íłį žĖīŽ†§žöī žÉĀŪô©žóźžĄú Ž≥īŽ≥ĶÍīÄžĄłÍĻĆžßÄ Ž∂ÄÍ≥ľŽźėŽ©ī Í≤ĹžėĀ žēÖŪôĒŽäĒ ŪĒľŪē† žąė žóÜÍ≤Ć ŽźúŽč§ŽäĒ žĖėÍłįŽč§.

ŽĮłÍĶ≠žĚī žąėžěÖŪēėŽäĒ ž§ĎÍĶ≠žāį Í≥ĶžāįŪíąžĚÄ ž∂ĒÍįÄ ÍīÄžĄł(25%)ŽßĆŪĀľ ÍįÄÍ≤©žĚī žė§Ž•ľ Í≤ÉžúľŽ°ú Ž≥īžĚłŽč§. ŽĮłÍĶ≠žāį ŽĆÄŽĎź(žĹ©)žôÄ žú°Ž•ėžóź ŽĆÄŪēú ž§ĎÍĶ≠žĚė Ž≥īŽ≥ĶÍīÄžĄł žó≠žčú žĹ©ÍłįŽ¶ĄÍ≥ľ žú°Ž•ė ÍįÄÍ≤© žÉĀžäĻžĚĄ Ž∂ąŽü¨ ž§ĎÍĶ≠ žÜĆŽĻĄžěźŽď§žĚė Ž∂ÄŽčīžĚÄ žĽ§žßĄŽč§. Ž¶įžĚīŪĎł(ÔßīśĮÖŚ§ę) ž†Ą žĄłÍ≥ĄžĚÄŪĖČ Ž∂Äžī̞쨎äĒ ‚ÄúŽ¨īžó≠ž†ĄžüĀžúľŽ°ú ž§ĎÍĶ≠žĚÄ 0.5% ŪŹ¨žĚłŪäł, ŽĮłÍĶ≠žĚÄ 0.3% ŪŹ¨žĚłŪäłÍįÄŽüČ žĄĪžě•Ž•†žĚī ŽĖ®žĖīžßą Í≤É‚ÄĚžĚīŽĚľÍ≥† ŽāīŽč§Žī§Žč§. žßÄŽāúŪēī ž§ĎÍĶ≠žĚė ŽĆÄŽĮł žąėž∂úžĚÄ 5000žĖĶ Žč¨Žü¨, ŽĮłÍĶ≠žĚė ŽĆÄž§Ď žąėž∂úžĚÄ 1300žĖĶ Žč¨Žü¨ žąėž§ÄžĚīŽč§. Ž¨īžó≠ ž†ĄžüĀžĚī Í∑ĻŽč®žúľŽ°ú ŪĚėŽü¨ÍįÄŽ©ī žąėž∂úžē°žĚī ŽßéžĚÄ ž§ĎÍĶ≠žĚė ŪĒľŪēīŽäĒ ŽćĒ ŪĀ¨Žč§. Žč§ÍłČŪēīžßĄ ž†Äžě•(śĶôśĪü)žĄĪ Íłįžó̳֞ 200žó¨Ž™ÖžĚÄ žßÄŽāúŽč¨ Ūē≠ž†Äžöį(śĚ≠Ś∑ě)žóźžĄú žīĚŪöĆŽ•ľ žóīžóąŽč§. žĚīÍ≥≥ ž∂úžč† Žßąžúą(ť¶¨ťõ≤) žēĆŽ¶¨ŽįĒŽįĒÍ∑łŽ£Ļ ŪöĆžě•žĚÄ žóįžĄ§žĚĄ ŪÜĶŪēī ‚ÄúŽĮł¬∑ž§Ď Ž¨īžó≠ ž†ĄžüĀžĚī Í≥ĄžÜ掟† 30ŽÖĄÍįĄ žĄłÍ≥Ą Í≤Ĺž†úžĚė ŪĆźžĚī žÉąŽ°ú žßúžĚľ Í≤É‚ÄĚžĚīŽĚľŽ©į ‚ÄúÍįúŪėĀ¬∑ÍįúŽį© ŽēĆžôÄ ŽĻĄžä∑Ūēú ÍĪįŽĆÄŪēú Ž≥ÄŪôĒÍįÄ žĚľžĖīŽāėÍ≥† žó¨Íłį žěąŽäĒ 200Íįú ÍłįžóÖ ž§Ď 20Íįú ž†ēŽŹĄŽßĆ žāīžēĄŽā®žĚĄ Í≤É‚ÄĚžĚīŽĚľÍ≥† Í≤ĹÍ≥†ŪĖąŽč§.

ž§ĎÍĶ≠žĚė žīĚŽ∂ÄžĪĄŽĻĄžú®žĚÄ 2008ŽÖĄ 160%žóźžĄú žßÄŽāúŪēī 260%Ž°ú ͳȞÉĀžäĻŪĖąŽč§. ŪėĄžě¨ ž§ĎÍĶ≠žĚė Ž∂ÄžĪĄ Ž¨łž†úŽäĒ žĚīž†ĄÍ≥ľŽäĒ Žč§Ž•īŽč§Í≥† ž†ĄŽ¨łÍįĎ吏ĚÄ žßÄž†ĀŪēúŽč§. Í∑łŽŹôžēąžĚÄ ŽŹąžĚĄ ŪíÄžĖī žÜĆŽĻĄžôÄ Ūą¨žěźŽ•ľ ŽĀĆžĖīŽāľ žąė žěąžóąžßÄŽßĆ, žĚīž†úŽäĒ ž§ĎÍĶ≠ ž†ēŽ∂ÄŽŹĄ ŽćĒžĚīžÉĀ žó¨Ž†•žĚī žóÜžĖī žúĄÍłįÍįÄ Ž∂ąÍĪįž°ĆžĚĄ ŽēĆ ŽßąŽēÖŪěą žďł ŽßĆŪēú ž†ēžĪÖ žąėŽč®žĚī žó܎觎äĒ Í≤ÉžĚīŽč§. žĚī ŽēĆŽ¨łžóź ÍĶ≠ž†úŪÜĶŪôĒÍłįÍłą(IMF)žĚÄ Ž∂ÄžĪĄ ž¶ĚÍįÄžĄłÍįÄ ÍļĺžĚīžßÄ žēäžúľŽ©ī ÍłąžúĶžúĄÍłįÍįÄ ŪĄįžßÄÍĪįŽāė žĶúžÜĆŪēú žĄĪžě• ŽĎĒŪôĒÍįÄ Ž∂ąÍįÄŪĒľŪē† Í≤ÉžĚīŽĚľÍ≥† ž†ĄŽßĚŪĖąŽč§.

‚óŹžĚÄŪĖČŽď§ ŽĆÄž∂ú ÍļľŽ†§ žąėž≤úÍįú ‚ÄėP2P ÍłąžúĶ‚Äô Ž¨ł ŽčęžēĄ

ž§ĎÍĶ≠ ž†ēŽ∂ÄŽäĒ žĄúŽĎėŽü¨ žßĄŪôĒžóź ŽāėžĄįŽč§. žĚłŽĮľžĚÄŪĖČžĚÄ žÉĀžóÖžĚÄŪĖČžĚė žú†ŽŹôžĄĪ ŪôēŽ≥īžôÄ ÍłįžóÖ žěźÍłąŽāú ŪēīžÜĆŽ•ľ žúĄŪēī žßÄŽāú 4žõĒ žßÄͳȞ§ÄŽĻĄžú®žĚĄ 1% ŪŹ¨žĚłŪäł žĚłŪēėŪēėÍ≥† žčúž§Ďžóź Í≥ĶͳȎźú 1ž°į 3000žĖĶ žúĄžēąžĚė žú†ŽŹôžĄĪ žěźÍłą ž§Ď 9000žĖĶ žúĄžēąžĚÄ žĚÄŪĖČžĚė ž§ĎÍłį žú†ŽŹôžĄĪžßÄžõź ŽĆÄž∂ú(MLF) žÉĀŪôėžóź, 4000žĖĶ žúĄžēąžĚÄ žĚÄŪĖȞ̥ ŪÜĶŪēī ž§ĎžÜĆÍłįžóÖžóź žßÄžõźŪēėÍłįŽ°ú ŪĖąžúľŽāė žó≠Ž∂Äž°ĪžĚīŽč§.

Í∑łŽü¨Žāė ŪĆźÍ∂ĀžĄĪ(śĹėŚäüŚčĚ) žĚłŽĮľžĚÄŪĖČ Ž∂ÄŪĖČžě•žĚÄ ‚Äú5žõĒ Žßź Íłįž§Ä ž§ĎÍĶ≠ žĪĄÍ∂Ćžčúžě• ŽĒĒŪŹīŪäł ŽĻĄžú®žĚÄ 0.39%Ž°ú 2017ŽÖĄ Žßź žÉĀžóÖžĚÄŪĖČžĚė Ž∂Ğ觎ĆÄž∂úŽĻĄžú® 1.74%ŽäĒ Ž¨ľŽ°† žĶúÍ∑ľ ÍĶ≠ž†úžčúžě• žąėž§ÄžĚł 1.20~2.08%Ž•ľ ŪĀ¨Í≤Ć ŽįĎŽŹąŽč§‚ÄĚŽ©į ‚ÄúžĪĄÍ∂Ć ŽĒĒŪŹīŪ䳎äĒ žčúžě•Í≤Ĺž†úžóźžĄú ÍłįžóÖ žč†žö© Ž¶¨žä§ŪĀ¨ÍįÄ Ž∂Ąž∂úŪēėŽäĒ žěźžóįžä§Žü¨žöī ŽįėžĚĎžĚīÍ≥† ž†ēžÉĀž†ĀžĚł ŪėĄžÉĀ‚ÄĚžĚīŽĚľÍ≥† ž£ľžě•ŪĖąŽč§. ŪĀ¨Ž¶¨žä§Ū܆Ūćľ Ž¶¨ žä§ŪɆŽćĒŽďúžē§ŽďúŪĎłžĖīžä§(S&P) ÍłįžóÖŪŹČÍįÄ Ž∂ÄŽ¨ł Žß§Žčąžßē ŽĒĒŽ†ČŪĄįŽŹĄ ‚Äú(ŪöĆžā¨žĪĄ ŽĒĒŪŹīŪ䳎äĒ) žč†žö© Ž¶¨žä§ŪĀ¨Ž•ľ ÍįÄÍ≤©žóź ŽįėžėĀŪēī žě•Íłįž†ĀžúľŽ°ú ŽćĒžöĪ ÍĪīÍįēŪēú žĪĄÍ∂Ć žčúžě•žĚĄ ŽßĆŽď§Íłį žúĄŪēī ŪēĄžöĒŪēėŽč§‚ÄĚŽ©į ‚ÄúŽč§ŽßĆ žčúžä§ŪÖúžĚī Ž∂ēÍīīŽź† ž†ēŽŹĄžĚė Ž¶¨žä§ŪĀ¨ÍįÄ ŽįúžÉĚŪēúŽč§Ž©ī ž§ĎÍĶ≠ ŽčĻÍĶ≠žĚī žč†žÜćŪěą ÍįúžěÖŪē† ÍįÄŽä•žĄĪžĚī ŽÜížĚÄ ŽßĆŪĀľ ŽĆÄÍ∑úŽ™® ŽĒĒŪŹīŪ䳎āė žóįžáĄ ŽĒĒŪŹīŪ䳎äĒ ŽįúžÉĚŪēėžßÄ žēäžĚĄ Í≤É‚ÄĚžĚīŽĚľÍ≥† ŽāīŽč§Žī§Žč§.

khkim@seoul.co.kr

‚Ė†žĚī Íłįžā¨ŽäĒ žĄúžöłžč†Ž¨ł žĚłŪĄįŽĄ∑ ŪôąŪéėžĚīžßÄžóź žóįžě¨ ž§ĎžĚł ‚ÄėÍĻÄÍ∑úŪôė ÍłįžěźžĚė žį®žĚīŽāė žä§žĹĒŪĒĄ‚ÄôŽ•ľ žě¨ÍĶ¨žĄĪŪēú Í≤Éžě֎蹎č§. žĚłŪĄįŽĄ∑žóźžĄú ‚ÄėÍĻÄÍ∑úŪôė ÍłįžěźžĚė žį®žĚīŽāė žä§žĹĒŪĒĄ‚Äô(goo.gl/sdFgOq)žĚė ž†ĄŽ¨łžĚĄ ŽßĆŽā† žąė žěąžäĶŽčąŽč§.

2018-07-27 10Ž©ī

Copyright ‚ďí žĄúžöłžč†Ž¨ł All rights reserved. Ž¨īŽč® ž†Ąžě¨-žě¨ŽįįŪŹ¨, AI ŪēôžäĶ ŽįŹ Ūôúžö© ÍłąžßÄ