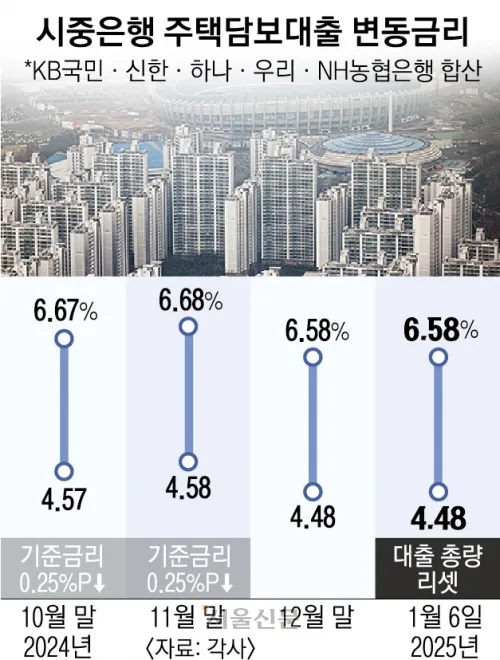

기준금리는 0.5%P 인하했지만

5대 은행 대출금리는 요지부동

“현금 부자 부동산 쇼핑만 유리”

새해 은행들의 대출 총량이 ‘리셋’되면서 취급을 중단했던 상품을 다시 팔고 한도도 늘리고 있지만 정작 실수요자들의 피부에 와닿는 대출금리는 요지부동인 것으로 나타났다.

6일 은행권에 따르면 이날 KB국민·신한·하나·우리·NH농협은행 등 5대 시중은행의 주택담보대출 변동금리는 연 4.48~6.58%로 상단이 여전히 6%대 중반이다. 지난해 말과 비교해 변화가 없다. 지난해 9월 말과 비교해 봤을 땐 하단이 0.02% 포인트, 상단은 0.11% 포인트 내리는 데 그쳤다. 한국은행이 지난해 10월과 11월 두 차례에 걸쳐 기준금리를 총 0.5% 포인트 인하한 것이 무색한 소폭 인하다.

금리가 5년간 고정되는 혼합형 주담대 금리도 사정이 다르지 않아 이날 기준 연 3.42~5.92%로 나타났다. 신용대출은 이날 기준 연 4.38~6.05% 수준이다.

은행권 관계자는 “1월에 갑자기 대출금리를 내리면 수요가 폭증할 가능성이 있어 시장 반응을 살피고 있다”고 설명했다. 은행들이 이처럼 높은 수준의 금리를 유지하는 건 미국 연방준비제도이사회(연준)가 시장 기대보다 금리 인하 속도와 폭을 줄이기로 방향을 선회한 가운데 금융 당국이 올해도 가계부채 관리를 위한 관리 기조를 이어 갈 것이란 전망이 복합적으로 작용한 결과다.

다만 사실상 무주택자 위주로 주담대를 받을 수 있고, 서민들이 높은 대출금리에 내 집 마련을 단념하는 사이 현금 부자에게는 부동산 구입을 위한 유리한 환경이 조성되고 있다는 지적도 나온다. 다른 은행 관계자는 “향후 금리가 떨어지면 집값이 다시 치솟지 않겠느냐. 고금리 상황은 현금 부자들이 부동산을 사서 차익을 보기에 유리한 시기”라고 말했다.

한편 은행들도 새해 장사를 하긴 해야 하는 만큼 금리를 제외한 대출 문턱은 완화하고 있다. 농협은행은 지난해 6월부터 중단했던 대면 주담대 타행 갈아타기 취급을 오는 10일부터 재개한다. 아울러 수도권 소재 2주택 이상 차주의 생활안정자금 대출 한도를 1억원에서 2억원으로 상향한다. 대면 상품의 모기지보험(MCI·MCG) 취급도 재개한다.

Copyright ⓒ 서울신문 All rights reserved. 무단 전재-재배포, AI 학습 및 활용 금지