14к°ңмӮ¬ лҲ„м Ғ мҶҗмӢӨ 2300м–өмӣҗ мңЎл°•

л¶ҖмӢӨ мӮ¬м—…мһҘ нҲ¬мһ…кёҲ 6.7мЎ°лЎң лҠҳм–ҙ

2л…„ м „ 2.2мЎ° к·ңлӘЁліҙлӢӨ 3л°° кёүмҰқ

лӢ№көӯ, л¬ҙк¶Ғнҷ”мӢ нғҒ мӢңм •мЎ°м№ҳ кІҖнҶ

л¶ҖлҸҷмӮ° мӢ нғҒмӮ¬л“Өмқҙ л¶ҖлҸҷмӮ° нҳёнҷ©кё°м—җ л¬ҙ분별н•ҳкІҢ лІҢмқё мұ…мһ„мӨҖкіөнҳ•(мұ…мӨҖнҳ•) нҶ м§ҖмӢ нғҒмқҙ н•ңлҸҷм•Ҳ мқҙм–ҙмЎҢлҚҳ кі кёҲлҰ¬мҷҖ л¶ҖлҸҷмӮ° кІҪкё° м№ЁмІҙ л“ұкіј м—®м—¬ мҡ°лҰ¬ кІҪм ңмқҳ л¶ҖмӢӨ лҮҢкҙҖмңјлЎң л– мҳ¬лһҗлӢӨ. л¶ҖмӢӨ мӮ¬м—…мһҘм—җ лҢҖн•ң мһҗкёҲ м¶ңнҳҲмқҙ м§ҖмҶҚлҗҳл©ҙм„ң мқјл¶Җ мӢ нғҒмӮ¬мқҳ л¶Җмұ„ 비мңЁмқҖ 100%лҘј лҡ«кі м№ҳмҶҹлҠ” лӘЁмҠөмқҙлӢӨ.

25мқј кёҲмңөнҲ¬мһҗнҳ‘нҡҢм—җ л”°лҘҙл©ҙ м§ҖлӮң 9мӣ” л§җ кё°мӨҖ көӯлӮҙ мӢ нғҒмӮ¬ 14кіі мӨ‘ л¶Җмұ„ 비мңЁмқҙ 100%к°Җ л„ҳлҠ” кіімқҖ лҢҖн•ңнҶ м§ҖмӢ нғҒ(146.8%), мӢ н•ңмһҗмӮ°мӢ нғҒ(139.5%), KBл¶ҖлҸҷмӮ°мӢ нғҒ(109.0%), н•ңкөӯнҲ¬мһҗл¶ҖлҸҷмӮ°мӢ нғҒ(120.5%) л“ұ 4кіім—җ лӢ¬н–ҲлӢӨ. 1л…„ м „к№Ңм§Җл§Ң н•ҙлҸ„ 14к°ңмӮ¬мқҳ л¶Җмұ„ 비мңЁмқҖ 9.5~84.9% м„ м—җм„ң кҙҖлҰ¬лҸј 100%к°Җ л„ҳлҠ” кіімқҙ м—Ҷм—ҲлӢӨ.

м—…кі„к°Җ м ҒмқҖ мһҗліёмңјлЎң лҶ’мқҖ мҲҳмқөмқ„ лӮҙл Өкі мұ…мӨҖнҳ• мӢ нғҒмқ„ л¬ҙлҰ¬н•ҳкІҢ нҷ•лҢҖн•ң кІғмқҙ мқҙлҹ° кұҙм „м„ұ мң„кё°лҘј л§Ңл“Өм—ҲлӢӨ. мұ…мӨҖнҳ• мӢ нғҒмқҖ мӢ нғҒмӮ¬к°Җ лҢҖмЈјлӢЁм—җкІҢ кё°н•ң лӮҙ мӨҖкіөмқ„ мұ…мһ„м§ҖкІ лӢӨкі м•ҪмҶҚн•ҳлҠ” л°©мӢқмқҳ мӢ нғҒмқ„ л§җн•ңлӢӨ. мӢңкіөмӮ¬к°Җ л¶ҖлҸ„лӮҳл©ҙ мӨҖкіө мұ…мһ„мқҖ мӢ нғҒмӮ¬к°Җ м§ҖкІҢ лҗҳлҠ” кө¬мЎ°лӢӨ.

м—…кі„ кҙҖкі„мһҗлҠ” вҖңл¶ҖлҸҷмӮ° кІҪкё°к°Җ мўӢмқ„ л•җ кёҲл°© кұҙл¬јмқ„ м§Җм–ҙм„ң нҢ”л©ҙ лҗҳлӢҲк№Ң мӢ нғҒмӮ¬л“Өмқҙ лҰ¬мҠӨнҒ¬м—җ л”°лҘҙлҠ” лҶ’мқҖ мҲҳмҲҳлЈҢлҘј л°ӣмңјл©ҙм„ң лҸҲмқ„ мһҳ лІҢм—Ҳм§Җл§Ң мҡ”мҰҳмқҖ мӢңкіөмӮ¬л“Өмқҙ л¬ҙл„Ҳм§Җл©ҙм„ң 진м§ңлЎң ліҙмғҒмқ„ н•ҙ мӨҳм•ј н•ҳлҠ” мқјмқҙ л°ңмғқн•ҳкі мһҲлӢӨвҖқкі л§җн–ҲлӢӨ.

к·ёлӮҳл§Ҳ кёҲмңөм§ҖмЈј л’·л°°к°Җ мһҲлҠ” кііл“ӨмқҖ мһҗкёҲ мҲҳнҳҲмқ„ л°ӣмңјл©° м—°лӘ…н•ҳкі мһҲлӢӨ. л°ҳл©ҙ м—…кі„ 6мң„ л¬ҙк¶Ғнҷ”мӢ нғҒм—җ лҢҖн•ҙм„ кёҲмңөлӢ№көӯмқҙ м Ғкё°мӢңм •мЎ°м№ҳлҘј кІҖнҶ н•ҳкі мһҲлӢӨ.

м§ҖлӮң 9мӣ” л§җ кё°мӨҖ л¬ҙк¶Ғнҷ”мӢ нғҒмқҳ мҳҒм—…мҡ©мҲңмһҗ본비мңЁ(NCR)мқҖ лӢ№көӯ к¶Ңкі м№ҳмқё 150%лҘј л°‘лҸ„лҠ” 125%м—җ л¶Ҳкіјн•ҳлӢӨ. 6мӣ” л§җк№Ң진 306% мҲҳмӨҖмқҙм—ҲлҠ”лҚ° мөңк·ј кёүк°җн–ҲлӢӨ. NCRмқҖ кұҙм „м„ұ м§Җн‘ңлЎң мҲҳм№ҳк°Җ н•ҳлқҪн•ҳл©ҙ мӢ нғҒмӮ¬мқҳ мң„н—ҳ л¶ҖлӢҙмқҙ лҶ’м•„мЎҢлӢӨлҠ” м–ҳкё°лӢӨ. м—…кі„м—җм„ NCRмқҙ 1000%лҠ” л„ҳм–ҙм•ј мӢ нғҒмӮ¬к°Җ м–‘нҳён•ң мһ¬л¬ҙкө¬мЎ°лҘј к°Җм§Җкі мһҲлӢӨкі ліёлӢӨ.

кёҲмңөлӢ№көӯ кҙҖкі„мһҗлҠ” вҖңл¬ҙк¶Ғнҷ”мӢ нғҒ NCR л¬ём ңлҘј мӮҙнҺҙліҙлҠ” мӨ‘вҖқмқҙлқјл©ҙм„ң вҖңмӢ нғҒмӮ¬ м·Ём•Ҫ мҡ”мқёл“Өмқ„ лӘЁлӢҲн„°л§Ғн•ҳкі мһҲлӢӨвҖқкі л§җн–ҲлӢӨ.

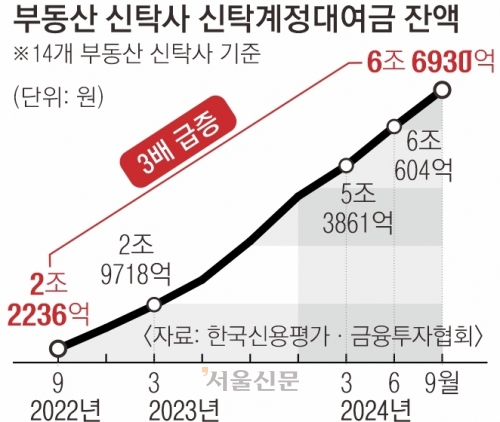

мҳ¬ 3분기к№Ңм§Җ көӯлӮҙ 14к°ң л¶ҖлҸҷмӮ° мӢ нғҒмӮ¬мқҳ лҲ„м Ғ мҲңмҶҗмӢӨмқҖ 2281м–өмӣҗмңјлЎң 집계лҗҗлӢӨ. 1л…„ м „к№Ңм§Җл§Ң н•ҙлҸ„ 3732м–өмӣҗмқҳ мҲңмқҙмқөмқ„ лӮё кІғкіј лҢҖмЎ°м ҒмқҙлӢӨ. мӢӨм ң мӢ нғҒмӮ¬к°Җ л¶ҖмӢӨ мӮ¬м—…мһҘм—җ мһҗмІҙ нҲ¬мһ…н•ң мһҗкёҲмқё мӢ нғҒкі„м •лҢҖм—¬кёҲлҸ„ кёүмҰқм„ёлӢӨ. м§ҖлӮң 9мӣ” л§җ кё°мӨҖ 6мЎ° 6930м–өмӣҗ к·ңлӘЁмқёлҚ° 2л…„ м „мқё 2022л…„ 9мӣ” л§җ 2мЎ° 2236м–өмӣҗ к·ңлӘЁмҳҖлҚҳ кІғкіј 비көҗн•ҙ м„ё л°°лӮҳ лӣ°м—ҲлӢӨ.

2024-11-26 16л©ҙ

Copyright в“’ м„ңмҡёмӢ л¬ё All rights reserved. л¬ҙлӢЁ м „мһ¬-мһ¬л°°нҸ¬, AI н•ҷмҠө л°Ҹ нҷңмҡ© кёҲм§Җ