нХЬкµ≠мЭАнЦЙ вАШкЄИмЬµмХИм†Х мГБнЩ© л≥ік≥†мДЬвАЩ

м≤≠лЕД¬Јм§СмЮ•лЕДмЄµмЭА м£ЉнГЭ лМАмґЬ, к≥†л†ємЄµмЭА мВђмЧЕмЮР лМАмґЬ лКШ놧

вАЬк∞Ак≥ДлґАм±Д м†Хм±Е лМАмЭС мЧЖмЬЉл©і лВілЕД мЭінЫД GDP лМАлєД 103%кєМмІА лКШмЦілВШвАЭ

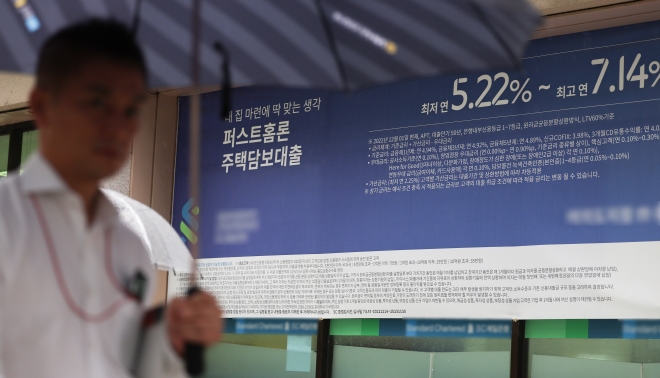

(мДЬмЪЄ=мЧ∞нХ©лЙімК§) мДЬлМАмЧ∞ кЄ∞мЮР = кЄИмЬµмЬДмЫРнЪМкЄ∞ 13мЭЉ вАШк∞Ак≥ДлґАм±Д нШДнЩ© м†Рк≤А нЪМмЭШвАЩл•Љ мЧік≥† к∞Ак≥ДлМАмґЬ кЄЙм¶Э мЫРмЭЄмЬЉл°Ь мІАл™©лРШлКФ 50лЕД лІМкЄ∞ м£ЉнГЭлЛіл≥ілМАмґЬ(м£ЉлЛілМА) кіА놮 міЭлґАм±ДмЫРл¶ђкЄИмГБнЩШлєДмЬ®(DSR) мВ∞м†Х лІМкЄ∞л•Љ мµЬмЮ• 40лЕДмЬЉл°Ь м†ЬнХЬнХШкЄ∞л°Ь нЦИлЛ§.

мВђмІДмЭА мЭілВ† мДЬмЪЄ мЛЬлВі нХЬ мЭАнЦЙмЧР лґЩмЭА м£ЉнГЭлЛіл≥ілМАмґЬ кіА놮 нШДмИШлІЙ. 2023.9.13

dwise@yna.co.kr

(лБЭ)

к∞Ак≥ДлМАмґЬ м¶Эк∞Ал°Ь 50лЕД м£ЉлЛілМА нХЬлПД м†ЬнХЬ

к∞Ак≥ДлМАмґЬ м¶Эк∞Ал°Ь 50лЕД м£ЉлЛілМА нХЬлПД м†ЬнХЬ

(мДЬмЪЄ=мЧ∞нХ©лЙімК§) мДЬлМАмЧ∞ кЄ∞мЮР = кЄИмЬµмЬДмЫРнЪМкЄ∞ 13мЭЉ вАШк∞Ак≥ДлґАм±Д нШДнЩ© м†Рк≤А нЪМмЭШвАЩл•Љ мЧік≥† к∞Ак≥ДлМАмґЬ кЄЙм¶Э мЫРмЭЄмЬЉл°Ь мІАл™©лРШлКФ 50лЕД лІМкЄ∞ м£ЉнГЭлЛіл≥ілМАмґЬ(м£ЉлЛілМА) кіА놮 міЭлґАм±ДмЫРл¶ђкЄИмГБнЩШлєДмЬ®(DSR) мВ∞м†Х лІМкЄ∞л•Љ мµЬмЮ• 40лЕДмЬЉл°Ь м†ЬнХЬнХШкЄ∞л°Ь нЦИлЛ§.

мВђмІДмЭА мЭілВ† мДЬмЪЄ мЛЬлВі нХЬ мЭАнЦЙмЧР лґЩмЭА м£ЉнГЭлЛіл≥ілМАмґЬ кіА놮 нШДмИШлІЙ. 2023.9.13

dwise@yna.co.kr

(лБЭ)

(мДЬмЪЄ=мЧ∞нХ©лЙімК§) мДЬлМАмЧ∞ кЄ∞мЮР = кЄИмЬµмЬДмЫРнЪМкЄ∞ 13мЭЉ вАШк∞Ак≥ДлґАм±Д нШДнЩ© м†Рк≤А нЪМмЭШвАЩл•Љ мЧік≥† к∞Ак≥ДлМАмґЬ кЄЙм¶Э мЫРмЭЄмЬЉл°Ь мІАл™©лРШлКФ 50лЕД лІМкЄ∞ м£ЉнГЭлЛіл≥ілМАмґЬ(м£ЉлЛілМА) кіА놮 міЭлґАм±ДмЫРл¶ђкЄИмГБнЩШлєДмЬ®(DSR) мВ∞м†Х лІМкЄ∞л•Љ мµЬмЮ• 40лЕДмЬЉл°Ь м†ЬнХЬнХШкЄ∞л°Ь нЦИлЛ§.

мВђмІДмЭА мЭілВ† мДЬмЪЄ мЛЬлВі нХЬ мЭАнЦЙмЧР лґЩмЭА м£ЉнГЭлЛіл≥ілМАмґЬ кіА놮 нШДмИШлІЙ. 2023.9.13

dwise@yna.co.kr

(лБЭ)

к≥†л†ємЄµ м∞®м£ЉмЭШ мЖМлУЭ лМАлєД лґАм±Д лєДмЬ® 350%26мЭЉ нХЬкµ≠мЭАнЦЙмЭі к≥µк∞ЬнХЬ кЄИмЬµмХИм†Х мГБнЩ© л≥ік≥†мДЬмЧР лФ∞л•іл©і мШђнХі 2лґДкЄ∞ кЄ∞м§А к∞Ак≥ДлМАмґЬ л≥імЬ† м∞®м£ЉмЭШ мЖМлУЭлМАлєДлґАм±ДлєДмЬ®(LTI)мЭА нПЙкЈ† 300%л°Ь лВШнГАлВђлЛ§. к∞Ак≥ДлМАмґЬ лњР мХДлЛИлЭЉ кЄ∞мЧЕлМАмґЬл°Ь лґДл•ШлРЬ к∞ЬмЭЄмВђмЧЕмЮР лМАмґЬкєМмІА нПђнХ®нХЬ к≤ГмЬЉл°Ь, мљФл°ЬлВШ19 мЭім†ДмЭЄ 2019лЕД 4лґДкЄ∞ лМАлєД 34%нПђмЭЄнКЄ м¶Эк∞АнЦИлЛ§.

мЧ∞л†єлМАл≥Дл°Ь мВінОіл≥іл©і к≥†л†ємЄµ(60лМА мЭімГБ)мЭШ LTIк∞А 350%л°Ь мљФл°ЬлВШ19 мЭім†Д лМАлєД 16% мГБмКєнЦИлЛ§. м§СмЮ•лЕДмЄµ(40~50лМА)лКФ 301%л°Ь к∞ЩмЭА кЄ∞к∞Д 35% м¶Эк∞АнЦИмЬЉл©∞, м≤≠лЕДмЄµ(30лМА мЭінХШ)мЭА 262%л°Ь к∞ЩмЭА кЄ∞к∞Д 39% лЖТмХДм°МлЛ§. к∞ЬмЭЄмВђмЧЕмЮР лМАмґЬмЭД м†ЬмЩЄнХЬ к∞Ак≥ДлМАмґЬмЭШ нПЙкЈ† LTIлКФ 2лґДкЄ∞ кЄ∞м§А 234%л°Ь 2019лЕД 4лґДкЄ∞(220%) лМАлєД 14%нПђмЭЄнКЄ мГБмКєнЦИлЛ§. мШђнХі 2лґДкЄ∞ кЄ∞м§А мЧ∞л†єлМАл≥Д лМАмґЬ кЈЬл™®(к∞Ак≥ДлМАмґЬ+к∞ЬмЭЄмВђмЧЕмЮРлМАмґЬ)лКФ 20лМА(4200лІМмЫР)мЧРмДЬ 30лМА(1мЦµ 1600лІМмЫР)л°Ь м¶Эк∞АнХЬ лТ§ 40лМА(1мЦµ 4000лІМмЫР)мЧРмДЬ к∞АмЮ• лІОмХШлЛ§к∞А 50лМА(1мЦµ 3700лІМмЫР)мЩА 60лМА(1мЦµ 2700лІМмЫР)мЧР мЭіл•ілЯђ к∞РмЖМнЦИлЛ§.

м≤≠лЕДмЄµмЭА м†ДмДЄмЩА м£ЉнГЭкµђмЮЕ лУ± м£ЉнГЭ кіА놮 лМАмґЬмЭД лКШл¶ђлКФ к∞АмЪілН∞, мЈ®мХљм∞®м£Љл•Љ м§СмЛђмЬЉл°Ь мЧ∞м≤імЬ®мЭі лЖТмХДмІАк≥† мЮИлКФ к≤ГмЬЉл°Ь лВШнГАлВђлЛ§. 3к∞Ь мЭімГБ кЄИмЬµкЄ∞кіАмЭШ м±ДлђімЮРмЭіл©імДЬ м†АмЖМлУЭ лШРлКФ м†АмЛ†мЪ©мЭЄ мЈ®мХљм∞®м£ЉмЭШ мЧ∞м≤імЬ®мЭА мІАлВЬнХі 2лґДкЄ∞ 5.80%мЧРмДЬ мШђнХі 2лґДкЄ∞ 8.41%л°Ь лЖТмХДм°МлЛ§. лШР м≤≠лЕДмЄµ мЮ†мЮђмЈ®мХљм∞®м£Љ(лЛ§м§См±ДлђімЮРмЭіл©імДЬ м§СмЖМлУЭ лШРлКФ м§СмЛ†мЪ©¬Ј2м§С м±ДлђімЮРмЭіл©імДЬ м†АмЖМлУЭ лШРлКФ м†АмЛ†мЪ©)мЭШ лєДм§СмЭА к∞ЩмЭА кЄ∞к∞Д 17.2%мЧРмДЬ 17.8%л°Ь нЩХлМАлРРлЛ§.

мДЬмЪЄмЛЬлВі нХЬ мЛЬм§СмЭАнЦЙмЧР лМАмґЬмГБнТИ кіА놮 мХИлВілђЄмЭі лґЩмЦімЮИлЛ§. 2022.3.21 мДЬмЪЄмЛ†лђЄDB

к≥†л†ємЄµмЭА к∞Ак≥ДлМАмґЬ кЈЬм†Ь к∞ХнЩФ лУ±мЬЉл°Ь лєДмЭАнЦЙкґМмЧРмДЬмЭШ к∞ЬмЭЄмВђмЧЕмЮР лМАмґЬмЭД лКШл¶∞ к≤ГмЬЉл°Ь лВШнГАлВђлЛ§. лђЄм†ЬлКФ лМАмґЬ кЈЬл™®лКФ нБ∞ л∞Шл©і мЮРмШБмЧЕ мЖМлУЭмЭА лґАмІДнХШл©імДЬ мЧ∞м≤імЬ®мЭі лЖТмХДмІАк≥† мЮИлЛ§лКФ к≤ГмЭілЛ§. л≥ік≥†мДЬлКФ вАЬк≤љкЄ∞нЪМл≥µмЭі мІАмЧ∞лРШк≥† лґАлПЩмВ∞ мЛЬмЮ•мЭі лґАмІДнХШл©і мЭілУ§ лґАлђЄмЧРмДЬ л∞ЬмГЭнХШлКФ к∞ЬмЭЄмВђмЧЕмЮР лМАмґЬ лґАмЛ§мЭі к∞Ак≥ДлМАмґЬл°Ь м†ДмЭілР† к∞АлК•мД±мЭі мЮИлЛ§вАЭк≥† мІАм†БнЦИлЛ§.

вАЬкЄИмЬµ лґИкЈ†нШХ нЩХлМАлРШл©і к≤љм†Ь мД±мЮ•мЧР мХЕмШБнЦ•вАЭмЪ∞л¶ђлВШлЭЉмЭШ л™Ел™© кµ≠лВіміЭмГЭмВ∞(GDP) лМАлєД к∞Ак≥ДмЛ†мЪ© лєДмЬ®мЭА мІАлВЬ 2лґДкЄ∞ лІР 101.7%л°Ь мДЄк≥Д мµЬк≥† мИШм§АмЭілЛ§. л≥ік≥†мДЬлКФ нЦ•нЫД 3лЕД лПЩмХИ к∞Ак≥ДлґАм±ДмЧР лМАнХЬ м†Хм±Е лМАмЭСмЭі мЧЖлЛ§л©і к∞Ак≥ДлґАм±ДлКФ лІ§лЕД 4~6% м¶Эк∞АнХШл©∞, л™Ел™©GDP мД±мޕ땆мЭі мЧ∞к∞Д 4% мИШм§АмЭЉ к≤љмЪ∞л•Љ к∞Ам†ХнХШл©і л™Ел™©GDP лМАлєД к∞Ак≥ДлґАм±Д лєДмЬ®мЭі лВілЕДлґАнД∞ лЛ§мЛЬ мГБмКєнХі 103%кєМмІА мШ§л•Љ к∞АлК•мД±мЭі мЮИлЛ§к≥† лВілЛ§лі§лЛ§. л≥ік≥†мДЬлКФ вАЬкЄИмЬµ лґИкЈ†нШХмЭі лЛ§мЛЬ нЩХлМАлР† к≤љмЪ∞ кЄИмЬµмХИм†ХмЭД м†АнХінХШк≥† м§СмЮ•кЄ∞м†БмЬЉл°Ь к≤љм†ЬмД±мЮ•мЧР лґАм†Хм†БмЭЄ мШБнЦ•мЭД лѓЄмє† мИШ мЮИлЛ§вАЭк≥† мІАм†БнЦИлЛ§.

Copyright вУТ мДЬмЪЄмЛ†лђЄ All rights reserved. лђілЛ® м†ДмЮђ-мЮђл∞∞нПђ, AI нХЩмКµ л∞П нЩЬмЪ© кЄИмІА