시중은행 3곳서 펀드 가입 상담해 보니

서울신문 DB

해외금리연계 파생결합펀드(DLF)의 대규모 원금 손실 사태와 정부의 강력한 대책에도 불구하고 일부 은행 창구에선 고객 투자 성향과 관계없이 고위험 상품을 권유하는 것으로 27일 확인됐다. 지난달 정부서울청사 앞에서 DLF 피해자들이 보상 촉구 시위를 벌이고 있다.

서울신문 DB

서울신문 DB

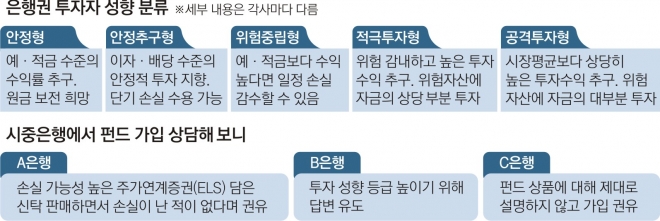

서울 용산구에 있는 A은행 직원은 27일 기자에게 공모형 ELS를 담은 신탁 상품을 권유하면서 ‘안전하다’는 점을 재차 강조했다. 공모형 ELS 신탁은 투자자가 구조를 이해하기 어렵고 원금을 많이 잃을 수 있다는 점에서 금융당국이 은행의 판매 허용 여부를 검토하고 있는 상품이다.

같은 날 종로구에 있는 B은행 직원은 기자의 투자 성향을 평가하면서 “전에 투자했던 상품 중 가장 고위험 상품을 고르라”며 답변을 유도했다. 그 결과 C은행에서 ‘중립형’으로 나온 투자 성향이 B은행에선 ‘적극형’으로 분류됐다. 은행은 고객의 투자 성향이 적극·공격형에 가까울수록 위험 등급이 높은 금융상품을 권유할 수 있다.

해외금리연계 파생결합펀드(DLF)의 대규모 원금 손실 사태를 계기로 금융당국이 고강도 규제에 나섰지만, 시중은행들은 여전히 고객 위험과 투자자 보호에 뒷전인 것으로 나타났다. 서울신문이 시중은행 지점 3곳을 직접 방문해 펀드 가입 상담을 받아 본 결과 일반 투자자에게도 고위험 상품을 권유하거나 펀드 상품에 대한 설명을 제대로 하지 않았다.

ELS는 기초자산인 주가지수가 일정 기간 정해진 구간에서 움직이면 약속한 수익률이 보장되지만 해당 구간을 벗어나면 원금 손실을 볼 수 있는 구조로, 고위험 상품으로 분류된다. 기자가 “원금을 잃을 가능성은 없냐”고 묻자, 직원은 “손실 가능성이 있기는 하지만 은행에서 일하면서 ELS를 팔아 한 번도 손실이 난 적이 없다”고 답했다. 해당 상품의 투자 안내서에는 ‘매우 높은 위험’(원금비보장형)이라고 적혀 있었지만 직원은 이에 대해 별도로 설명하지 않았다.

은행마다 투자 성향 평가 기준과 방법이 달라 실효성이 떨어진다는 지적도 제기된다. 투자 성향 평가는 투자자의 소득, 과거 투자 경험, 금융 관련 지식 등에 따라 등급이 나뉜다. 은행마다 명칭이 다르지만 보통 ▲공격형 ▲적극형 ▲중립형 ▲안정추구형 ▲안정형 등으로 구성된다. 공격형에 가까울수록 은행은 원금을 잃을 수 있는 고위험 상품을 권유할 수 있다.

B은행의 투자 성향 평가 중 ‘과거 투자한 경험이 있는 금융상품’을 고르는 항목은 중복 선택이 가능했다. 그러나 이 은행의 직원은 “직원이 컴퓨터에 입력할 땐 하나만 골라야 한다”면서 “이전에 투자했던 상품 중 가장 고위험 상품을 고르라”고 말했다. 이어 “해외 주식형 펀드에 투자했으면 파생상품에 투자했던 것”이라고 덧붙였다.

그 결과 자산의 대부분을 예·적금에 넣었던 기자의 투자 성향은 ‘적극형’으로 분류됐다. 같은 조건으로 실시한 C은행의 투자 성향 평가 결과는 ‘중립형’으로 나왔다. B은행 직원은 “오늘 이후에 온라인으로 다시 측정하면 지금 등급으로 투자할 수 없는 최고위험 상품에 가입할 수 있다”고도 했다.

강남구에 있는 C은행 지점은 펀드 상품에 대한 설명을 제대로 하지 않았다. 직원은 ‘중립형’ 투자자가 가입할 수 있는 펀드 가운데 은행이 정한 추천 상품 목록을 뽑아 줬다. 기자가 추천 목록에 있는 상품을 고르자 인쇄된 내용을 그대로 읽었다.

금융당국은 지난 14일 은행이 원금을 20% 이상 잃을 수 있는 고난도 금융투자상품을 팔 수 없도록 하는 내용의 대책을 발표했다. 그러나 당국의 경고가 아직 일선 은행 지점에까지 영향을 미치지 않는 실정이다. 투자자 보호를 강화하고 불완전판매를 방지하려는 대책의 취지가 무색하다는 지적이 나오는 대목이다. 조성목 서민금융연구원장은 “당국은 꾸준히 현장 모니터링을 하고 재무설계나 펀드 판매 등 관련 자격증을 가진 ‘미스터리 쇼퍼’도 늘려야 한다”고 강조했다.

장진복 기자 viviana49@seoul.co.kr

김주연 기자 justina@seoul.co.kr

2019-11-28 21면

Copyright ⓒ 서울신문 All rights reserved. 무단 전재-재배포, AI 학습 및 활용 금지