현대차 지배구조 개편 플랜B는

‘6대 4→7대 3’ 모비스 비중 높여합병 뒤 분할방안 시간 오래 걸려

엘리엇 지주사 설립안은 손실 커

‘캐시카우’ 현대카드 등 분리 부담

현대자동차그룹 지배구조 개편의 첫 단추인 현대모비스의 분할·합병이 기약 없이 연기됐다. 정의선 부회장은 지난 21일 “시장과 소통해 개편안을 보완하겠다”고 말했다. 대기업 중에서도 가장 늦게 답안을 제출할 정도로 긴 시간을 고심하며 만든 방안이 좌초된 만큼 타격도 크다. 정 부회장이 ‘보완’이라고 언급한 플랜B는 무엇일까.

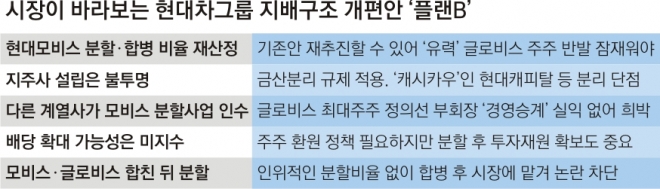

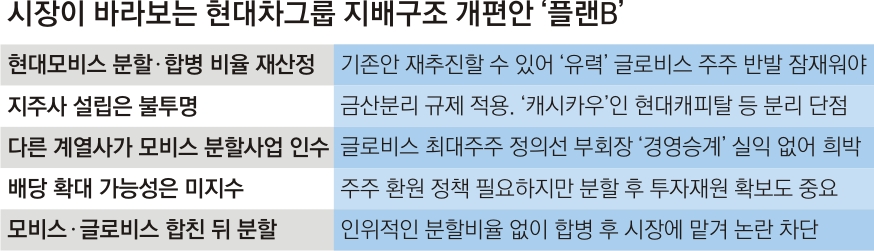

아예 분할한 현대모비스를 상장해 시장에서 가치 평가를 받고 합병 비율을 정하자는 의견도 있다. 하지만 상장에만 수년이 걸려 연내 지배구조 개편이 요원하다. 현대글로비스 주주들의 반발도 잠재워야 한다. 박인우 미래에셋대우 연구원은 “현대차그룹의 순환출자 해소와 일감 몰아주기 논란 해소 등 지배구조 개편의 필요성은 여전하다”며 “완전히 새로운 안으로 재접근하기에는 시간이 부족해 보인다”고 설명했다.

엘리엇매니지먼트가 요구한 ‘지주사 설립’은 가능성이 적다는 것이 중론이다. 현대차·기아차·현대모비스가 각각 사업부문·투자부문으로 분할하고, 3사 투자부문을 합병해 지주사를 설립하는 방안이다. 세 회사 지분을 들고 있는 엘리엇은 막대한 시세차익을 거두겠지만, 반대로 현대차는 손실이 크다. 현행법상 지주회사가 되면 ‘캐시카우’인 현대카드·현대캐피탈 등 금융사를 떼내야 한다. 강성진 KB증권 연구원은 “공정거래법에 따라 지주사의 손자회사는 자회사(증손회사)를 거느릴 경우 지분 100%를 보유하도록 한 점도 부담”이라고 분석했다.

현대모비스와 현대글로비스를 합친 뒤 분할하는 방안도 있다. 고태봉 하이투자증권 연구원은 “인위적인 분할 비율 산정 없이 합병한 후 시장에 가치 산정을 맡기는 것이라 지금과 같은 논란을 막을 수 있다”면서 “하지만 시간이 오래 걸리고 각사 주주 반대에 부딪힐 수 있다”고 평가했다. 일부에선 현대모비스 분할 사업을 현대글로비스가 아닌 다른 계열사가 인수하는 방법도 거론된다. 하지만 이 역시 글로비스 주식을 많이 든 정 부회장의 ‘경영승계’ 과정에 큰 실익이 없어 가능성은 희박하다는 평이 나온다.

배당 확대 가능성은 미지수다. 주주들의 마음을 돌리려면 당근책이 필요하지만 비용이 만만치 않다는 점이 부담이다. 특히 분할 후 존속법인이 자율주행·커넥티비티 전문 회사로 발돋움하려면 투자용 실탄을 남겨 놔야 한다. 이항구 산업연구원 수석연구원은 “현대차의 수익이 갈수록 떨어지고 있는 상황이라 지출이 심하면 재무적 압박이 가해질 수밖에 없다”면서 “어떤 시나리오도 문제점이 생기는 만큼 일단은 현대차가 지분이 큰 국민연금과 해외 주주들의 의견을 많이 듣고 결정할 것”이라고 말했다.

백민경 기자 white@seoul.co.kr

2018-05-24 20면

Copyright ⓒ 서울신문. All rights reserved. 무단 전재-재배포, AI 학습 및 활용 금지