‘상선’ 매각·범현대家 도움 어려워 영구 전환사채 3000억 발행 추진

현대상선이 계열사 지분 일부를 매각하고 단기 차입을 늘려 4500억원을 확보했다. 오는 12월 지급해야 하는 결제 대금, 선급용선료 약 1129억원을 포함해 6000억원대의 부채 상환액을 어느 정도 막고 갈 수 있는 규모다.

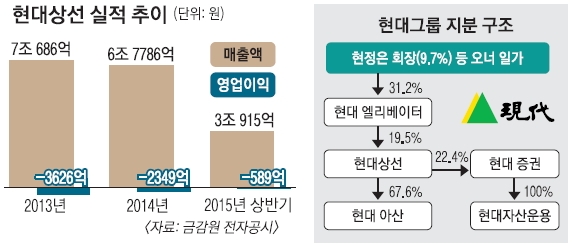

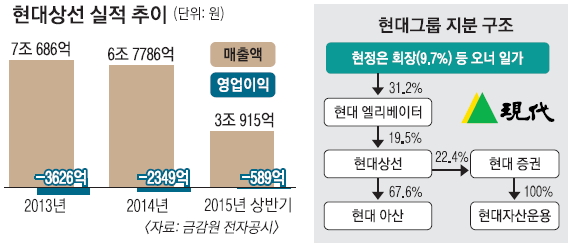

현대그룹은 11일 현대아산 지분 일부 등을 판 단기차입금으로 산업은행으로 빌린 1986억원을 상환했다고 밝혔다. 현대상선이 현대증권 매각이 성사된 뒤 갚는 조건으로 산업은행에 빌린 대출금이다. 현대상선은 현대아산 지분 67.58% 가운데 33.79%를 현대엘앤알 지분 49% 전부를 현대엘리베이터에 모두 팔았다. 또 현대증권 주식 일부와 현대그룹 연수원 지분을 현대엘리베이터에 맡겨 1392억원을 빌렸다. 현대증권 주식을 담보로 외부기관에서 2500억원을 빌렸다.

현대상선은 2011년 3574억원의 적자를 낸 이래 4년 연속 적자를 냈다. 부채 비율은 2010년 말 240%에서 올 상반기 880%로 치솟았다. 내년 상반기까지 갚아야 하는 차입금만 1조 433억원, 회사채가 1조 4768억원에 이른다. 각종 결제 대금과 선급용선료 등이 연체돼 있는 상태에서 현금 수혈 없이는 회사가 존립할 수 없다.

현대그룹은 금융 계열사인 현대증권·현대자산운용·현대저축은행을 묶어 팔아 유동성 위기를 넘기려 했다. 하지만 지난달 중순 일본계 금융자본 오릭스의 계약해제 통보로 그동안 순조롭게 진행돼 온 현대그룹의 자구 노력에 비상등이 켜졌다.

현대그룹은 자구책으로 영구채 발행을 추진하고 있다. 현대상선 가운데 벌크전용선부문을 분리한 자회사 현대벌크라인에서 영구전환 사채를 발행해 유동성 위기를 막겠다는 발상이다. 발행 규모는 3000억원 이상이 될 것으로 보인다. 이에 대한 금융당국과 채권단은 여전이 추가 자구안이 필요하다는 입장이다.

명희진 기자 mhj46@seoul.co.kr

2015-11-12 20면

Copyright ⓒ 서울신문. All rights reserved. 무단 전재-재배포, AI 학습 및 활용 금지