к°Җкі„л¶Җмұ„ вҖҳмҠӨнҠёл ҲмҠӨ н…ҢмҠӨнҠёвҖҷ

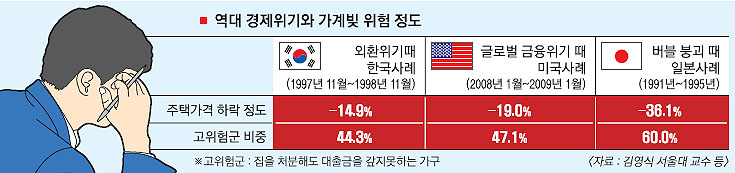

집값мқҙ 1990л…„лҢҖ мҙҲл°ҳ кұ°н’Ҳ 붕кҙҙ мӢңм Ҳ мқјліёмІҳлҹј 36% л–Ём–ҙ진лӢӨкі к°Җм •н•ҳмһҗ. кёҲмңөнҡҢмӮ¬к°Җ л§Ңкё°к°Җ лҸҢм•„мҳӨлҠ” мЈјнғқлӢҙліҙ лҢҖм¶ңмқ„ нҡҢмҲҳн•ҳл©ҙ 집мқ„ мІҳ분н•ҙлҸ„ лҢҖм¶ңкёҲмқ„ к°ҡм§Җ лӘ»н•ҳлҠ” мң„н—ҳк°Җкө¬к°Җ 8л°°лӮҳ кёүмҰқн•ҳлҠ” кІғмңјлЎң лӮҳнғҖлӮ¬лӢӨ. н•ҳм§Җл§Ң л§Ңкё°л§Ң м—°мһҘлҗңлӢӨл©ҙ мң„н—ҳмқҖ нҒ¬м§Җ м•Ҡмқ„ кІғмңјлЎң 분м„қлҗҗлӢӨ.

к№Җ көҗмҲҳ л“ұмқҖ 집값мқҙ мөңм•…мңјлЎң л–Ём–ҙ진 3к°Җм§Җ мғҒнҷ©мқ„ к°Җм •н•ҙ мЈјнғқлӢҙліҙ лҢҖм¶ң ліҙмң к°Җкө¬мқҳ мғҒнҷҳ мң„н—ҳмқ„ 분м„қн–ҲлӢӨ.

м§ҖлӮң 6мӣ” кё°мӨҖ м „мІҙ мЈјнғқлӢҙліҙ лҢҖм¶ң к°Җкө¬ мӨ‘ м•„нҢҢнҠё к°’ нҷ•ліҙ л“ұмқҙ к°ҖлҠҘн•ң 89л§Ң к°Җкө¬лҘј 분м„қн–ҲлӢӨ. мқҙ мӨ‘ 1л…„ м•Ҳм—җ лҢҖм¶ң л§Ңкё°к°Җ лҸҢм•„мҳӨл©° лӢҙліҙмқём •л№„мңЁ(LTV)мқҙ лӮҷм°°к°ҖмңЁ(мӢңм„ё лҢҖ비 кІҪл§Ө лӮҷм°°к°Җ 비мңЁ)ліҙлӢӨ лҶ’м•„ лҢҖм¶ңкёҲмқ„ к°ҡм§Җ лӘ»н• мң„н—ҳмқҙ лҶ’мқҖ вҖҳк№ЎнҶөмЈјнғқвҖҷ(кі мң„н—ҳк°Җкө¬)мқҙ 7.02%(6л§Ң 2000к°Җкө¬)лӢӨ.

мөңм•…мқҳ мғҒнҷ©мқҖ 집값мқҙ 1990л…„лҢҖ мҙҲл°ҳ мқјліёмІҳлҹј 36.1% кёүлқҪн•ҳлҠ” кІҪмҡ°лӢӨ. мқҙл•Ң кёҲмңөк¶Ңмқҙ лҢҖм¶ң л§Ңкё°лҘј м—°мһҘн•ҙмЈјм§Җ м•Ҡмңјл©ҙ кі мң„н—ҳ к°Җкө¬ 비мӨ‘мқҖ 60%(53л§Ң 4000к°Җкө¬)лЎң м§ҖкёҲліҙлӢӨ 8л°° мқҙмғҒ кёүмҰқн•ңлӢӨ.

к°ҷмқҖ мЎ°кұҙм—җм„ң 집값мқҙ кёҖлЎңлІҢ кёҲмңөмң„кё° м§Ғнӣ„мқё 2008л…„ лҜёкөӯ мҲҳмӨҖ(-19%)мңјлЎң л–Ём–ҙ진лӢӨл©ҙ кі мң„н—ҳкө°мқҖ 47.1%(41л§Ң 9000к°Җкө¬)лЎң лҠҳм–ҙлӮңлӢӨ. мҡ°лҰ¬лӮҳлқј мҷёнҷҳмң„кё° мӢңм Ҳ мҲҳмӨҖ(-14.9%)мңјлЎң л–Ём–ҙм§Җл©ҙ 44.3%(39л§Ң 4000к°Җкө¬)лЎң лҶ’아진лӢӨ.

л°ҳл©ҙ л§Ңкё°к°Җ м—°мһҘлҗҳл©ҙ 충격мқҖ нҳ„м ҖнһҲ лӮ®м•„мЎҢлӢӨ. кёҲмңөк¶Ңмқҙ л§Ңкё° м—°мһҘмқ„ н•ҙ мЈјл©ҙ 집값мқҙ 36.1% л–Ём–ҙм ёлҸ„ м—°мІҙмңЁмқҖ 0.1% нҸ¬мқёнҠё мғҒмҠ№м—җ к·ёміӨлӢӨ.

집값мқҙ кёүлқҪн•ҙлҸ„ мқҖн–үл“Өмқҙ кІҪмҹҒм ҒмңјлЎң лҢҖм¶ңкёҲмқ„ нҡҢмҲҳн•ҳм§Җ м•ҠлҠ”лӢӨл©ҙ к№ЎнҶөмЈјнғқмқҙ нҳ„мӢӨнҷ”лҗ к°ҖлҠҘм„ұмқҖ лӮ®лӢӨлҠ” м–ҳкё°лӢӨ. к№Җ көҗмҲҳлҠ” вҖңмӢңмһҘм—¬кұҙмқ„ лҙҗ к°Җл©° кёҲмңөнҡҢмӮ¬л“Өмқҙ нғ„л Ҙм ҒмңјлЎң лҢҖмқ‘н• кІҪмҡ° к°Җкі„л№ҡ кІҪм°©лҘҷмқҖ л§үмқ„ мҲҳ мһҲмқ„ кІғмңјлЎң ліҙмқёлӢӨ.вҖқкі л§җн–ҲлӢӨ.

к№Җ진아기мһҗ jin@seoul.co.kr

2012-11-14 1л©ҙ

Copyright в“’ м„ңмҡёмӢ л¬ё All rights reserved. л¬ҙлӢЁ м „мһ¬-мһ¬л°°нҸ¬, AI н•ҷмҠө л°Ҹ нҷңмҡ© кёҲм§Җ