<6>кұ°мһҘм—җкІҢ л°°мҡ°лҠ” л§ҲмқҢ лӢӨмҠӨлҰ¬кё°

лІ„н•Ҹмқҙ мғқк°Ғн•ң IQмҷҖ нҲ¬мһҗмқҳ кҙҖкі„

IQ кІҖмӮ¬лҠ” м„ұм°° л“ұ кі мң„мқём§Җкё°лҠҘліҙлӢӨ

мЈјмқҳВ·м–ём–ҙВ·мӢңкіөк°„ л“ұ н•ҳмң„кё°лҠҘ нҸүк°Җ

л©ҳмӮ¬ нҡҢмӣҗ нҲ¬мһҗ м„ұкіј мҳҲмғҒмҷёлЎң м ҖмЎ°

мһҗкё° кіјмӢ н•ҙ мҶҗмӢӨ лӮҳлҸ„ к·ёл§Ң лӘ» 둬

#нҺём§‘мһҗ мЈј лӢ№мӢ мқҳ л§ҲмқҢмқҖ м•Ҳл…•н•ҳмӢ к°Җмҡ”? вҖҳмҳӨлҠҳн•ҳлЈЁ л§ҲмқҢмқҪкё°вҖҷм—җм„ңлҠ” лӮ м”ЁмІҳлҹј мӢңмӢңк°Ғк°Ғ ліҖн•ҳлҠ” мҡ°лҰ¬ л§ҲмқҢмҶҚ мқҙм•јкё°лҘј м ҠмқҖ м •мӢ кұҙк°•мқҳн•ҷкіј м „л¬ёмқҳ 4лӘ…мқҙ м№ңм Ҳн•ҳкІҢ мқҪм–ҙ л“ңлҰҪлӢҲлӢӨ. м—¬м„Ҝ лІҲм§ё нҡҢм—җм„ңлҠ” нҲ¬мһҗ к·Җмһ¬мқё мӣҢлҹ° лІ„н•Ҹ(91)мқҳ л§җмқ„ нҶөн•ҙ лҶ’мқҖ IQмҷҖ нҲ¬мһҗ кІ°кіјлҠ” м–ҙл–Ө кҙҖл Ёмқҙ мһҲлҠ”м§Җ мөңлӘ…м ң кұҙлҢҖн•ҳлҠҳм •мӢ кұҙк°•мқҳн•ҷкіјмқҳмӣҗ мӣҗмһҘмқҙ м•Ңл Өл“ңлҰҪлӢҲлӢӨ.

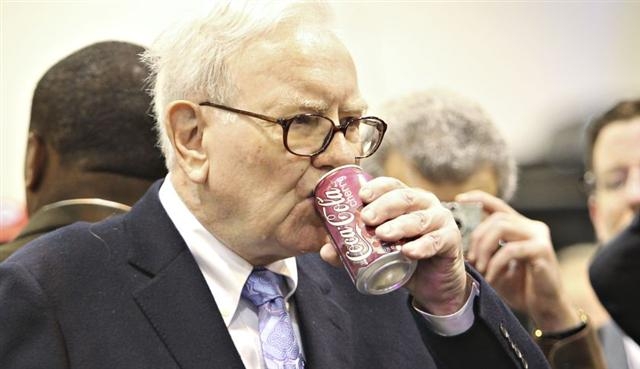

нҲ¬мһҗкі„мқҳ мӮҙм•„мһҲлҠ” м „м„Ө мӣҢлҹ° лІ„н•Ҹ. AP мһҗлЈҢмӮ¬м§„

![нҲ¬мһҗкі„мқҳ мӮҙм•„мһҲлҠ” м „м„Ө мӣҢлҹ° лІ„н•Ҹ. AP мһҗлЈҢмӮ¬м§„]() вҖҳмӣ”к°Җмқҳ м „м„ӨвҖҷмқҙ лҗң мӣҢлҹ° лІ„н•Ҹ лІ„нҒ¬м…” н•ҙм„ңмӣЁмқҙ нҡҢмһҘмқҳ л§җ н•ң л§Ҳл”” н•ң л§Ҳл””лҠ” лҠҳ нҷ”м ңлҘј лӘЁмқҖлӢӨ. лҜёкөӯ л„ӨлёҢлһҳмҠӨм№ҙмЈј мҳӨл§Ҳн•ҳм—җм„ң мқҖл‘”м—җ к°Җк№Ңмҡҙ мғқнҷңмқ„ н•ҳлҠ” лІ„н•ҸмқҖ мһҗмӮ¬ мЈјмЈјмҙқнҡҢ л“ұм—җ л“ұмһҘн•ҙ к°ҖлҒ” мһ…мқ„ м—¬лҠ”лҚ° мӮ¬лһҢл“ӨмқҖ к·ё м•Ҳм—җм„ң мҲЁмқҖ нҲ¬мһҗм „лһөмқ„ м°ҫкё° л°”мҒҳлӢӨ. лІ„н•Ҹмқҙ нҲ¬мһҗ м—ӯмӮ¬мғҒ к°ҖмһҘ мң„лҢҖн•ң нҲ¬мһҗк°ҖлЎң 추м•ҷл°ӣлҠ” мқҙмң лҠ” лҶ’мқҖ мҲҳмқөлҘ мқ„ мҳ¬л ёкё° л•Ңл¬ёл§ҢмқҖ м•„лӢҲлӢӨ. м°°лҰ¬ л©Қкұ°(97)мІҳлҹј мўӢмқҖ нҢҢнҠёл„ҲлҘј кіҒм—җ л‘” кІғ, мһҗмӢ мқҙ мһҳ м•„лҠ” мҳҒм—ӯмқҙ м•„лӢҲл©ҙ кіјлҸ„н•ң лҸ„м „мқ„ н•ҳм§Җ м•ҠмқҖ кІғ л“ұ к·ёмқҳ нҲ¬мһҗ мІ н•ҷмқҖ мҡ°лҰ¬к°Җ мӮҙм•„к°Ҳ л•ҢлҸ„ м Ғмҡ©н• мҲҳ мһҲлҠ” л°©мӢқмқҙкё° л•Ңл¬ёмқҙлӢӨ.

вҖҳмӣ”к°Җмқҳ м „м„ӨвҖҷмқҙ лҗң мӣҢлҹ° лІ„н•Ҹ лІ„нҒ¬м…” н•ҙм„ңмӣЁмқҙ нҡҢмһҘмқҳ л§җ н•ң л§Ҳл”” н•ң л§Ҳл””лҠ” лҠҳ нҷ”м ңлҘј лӘЁмқҖлӢӨ. лҜёкөӯ л„ӨлёҢлһҳмҠӨм№ҙмЈј мҳӨл§Ҳн•ҳм—җм„ң мқҖл‘”м—җ к°Җк№Ңмҡҙ мғқнҷңмқ„ н•ҳлҠ” лІ„н•ҸмқҖ мһҗмӮ¬ мЈјмЈјмҙқнҡҢ л“ұм—җ л“ұмһҘн•ҙ к°ҖлҒ” мһ…мқ„ м—¬лҠ”лҚ° мӮ¬лһҢл“ӨмқҖ к·ё м•Ҳм—җм„ң мҲЁмқҖ нҲ¬мһҗм „лһөмқ„ м°ҫкё° л°”мҒҳлӢӨ. лІ„н•Ҹмқҙ нҲ¬мһҗ м—ӯмӮ¬мғҒ к°ҖмһҘ мң„лҢҖн•ң нҲ¬мһҗк°ҖлЎң 추м•ҷл°ӣлҠ” мқҙмң лҠ” лҶ’мқҖ мҲҳмқөлҘ мқ„ мҳ¬л ёкё° л•Ңл¬ёл§ҢмқҖ м•„лӢҲлӢӨ. м°°лҰ¬ л©Қкұ°(97)мІҳлҹј мўӢмқҖ нҢҢнҠёл„ҲлҘј кіҒм—җ л‘” кІғ, мһҗмӢ мқҙ мһҳ м•„лҠ” мҳҒм—ӯмқҙ м•„лӢҲл©ҙ кіјлҸ„н•ң лҸ„м „мқ„ н•ҳм§Җ м•ҠмқҖ кІғ л“ұ к·ёмқҳ нҲ¬мһҗ мІ н•ҷмқҖ мҡ°лҰ¬к°Җ мӮҙм•„к°Ҳ л•ҢлҸ„ м Ғмҡ©н• мҲҳ мһҲлҠ” л°©мӢқмқҙкё° л•Ңл¬ёмқҙлӢӨ.

в—ҸвҖңнҲ¬мһҗлһҖ IQ 160мқҙ 130 мқҙкё°лҠ” кІҢмһ„ м•„лғҗвҖқ

лІ„н•ҸмқҖ 2015л…„ лІ„нҒ¬м…” н•ҙм„ңмӣЁмқҙмқҳ м—°лЎҖ мЈјмҙқм—җм„ң вҖңкі мһҘ лӮң IQ 160мқҖ мӣҗм№ҳ м•ҠлҠ”лӢӨвҖқлқјкі л§җн–Ҳм—ҲлӢӨ. мөңкі кІҪмҳҒмһҗлҠ” лӢӨм–‘н•ң кІҪн—ҳкіј кё°мҲ мқҙ н•„мҡ”н•ҳлҜҖлЎң, мЈјмӢқ нҲ¬мһҗм—җл§Ң м „л¬ёк°Җмқё мқёмӮ¬лҘј нӣ„кі„мһҗлЎң м§Җм§Җн•ҳм§Җ м•ҠкІ лӢӨлҠ” лң»мқҙлӢӨ. к·ёлҠ” м•һм„ң вҖңнҲ¬мһҗлһҖ IQ 160мқё мӮ¬лһҢмқҙ 130мқё мӮ¬лһҢмқ„ мқҙкё°лҠ” кІҢмһ„мқҙ м•„лӢҲлӢӨвҖқлқјкі лҸ„ н–Ҳм—ҲлӢӨ.

нҲ¬мһҗм—җлҠ” IQк°Җ м•„лӢҢ лӢӨлҘё лҚ•лӘ©мқҙ лҚ” мӨ‘мҡ”н•ҳлӢӨлҠ” м–ҳкё°мқёлҚ° м •л§җ к·ёлҹҙк№Ң? нҲ¬мһҗлҠ” мІ м Җн•ң 분м„қкіј мҳҲмёЎ л“ұ нҲ¬мһҗмһҗ к°ңмқёмқҙ к°Җ진 лҜёлҚ•мңјлЎң л№ӣмқ„ л°ңн•ҳлҠ” 분야лӢӨ. мҡ°лҰ¬лҠ” IQк°Җ лҶ’мқҖ мӮ¬лһҢмқҙ нҲ¬мһҗм—җ мң лҰ¬н•ҳлӢӨкі лӢ№м—°н•ҳкІҢ мғқк°Ғн•ңлӢӨ. лҲ„кө°к°ҖлҠ” лҶ’мқҖ IQлҘј м•„мЈј нҒ° мһҘм җмқҙлқјкі м—¬кёём§ҖлҸ„ лӘЁлҘёлӢӨ. IQмҷҖ нҲ¬мһҗмқҳ кҙҖкі„лҘј нҶөн•ҙ нҲ¬мһҗм—җм„ң лІ„н•Ҹмқҙ к°ҖмһҘ мӨ‘мҡ”н•ҳкІҢ мғқк°Ғн•ҳлҠ” м§Җм җмқ„ мӮҙнҺҙліҙмһҗ.

вҖҳIQ(Intelligence Quotient)вҖҷлһҖ кІҖмӮ¬лҘј нҶөн•ҙ м§ҖлҠҘ л°ңлӢ¬ м •лҸ„лҘј мҲҳм№ҳлЎң лӮҳнғҖлӮё кІғмқҙлӢӨ. IQк°Җ лҶ’лӢӨлҠ” л§җмқҖ лЁёлҰ¬к°Җ мўӢлӢӨкұ°лӮҳ, лҳ‘лҳ‘н•ҳлӢӨлҠ” лң»мңјлЎң л°ӣм•„л“Ө여진лӢӨ. н•ҳм§Җл§Ң мқҙ мҲҳм№ҳк°Җ лҶ’лӢӨкі н•©лҰ¬м Ғмқё нҢҗлӢЁмқҙлӮҳ м„ нғқмқ„ мһҳн•ңлӢӨкі ліј мҲҳлҠ” м—ҶлӢӨ.

IQ кІҖмӮ¬м—җ мӮ¬мҡ©лҗҳлҠ” вҖҳмӣ©мҠ¬лҹ¬ м§ҖлҠҘкІҖмӮ¬(Wechsler Scale of Intelligence)вҖҷлҠ” м „л‘җм—ҪліҙлӢӨлҠ” л‘җм •м—Ҫмқҳ кё°лҠҘмқ„ нҸүк°Җн•ҳлҠ” лҸ„кө¬мқҙлӢӨ. мӮ¬кі л Ҙ, 추лҰ¬, кі„нҡҚ, л¬ём ңн•ҙкІ°мқ„ лӢҙлӢ№н•ҳлҠ” м „л‘җм—Ҫм—җ мӢ¬н•ң мҶҗмғҒмқ„ мһ…м–ҙ мқјмғҒмғқнҷңм—җ м Ғмқ‘н•ҳм§Җ лӘ»н•ҳлҠ” мғҒнҷ©мһ„м—җлҸ„ IQлҠ” м •мғҒмқё мӮ¬лЎҖк°Җ мҲҳм—Ҷмқҙ ліҙкі лҗҗлӢӨ. мқҙл Үл“Ҝ мӣ©мҠ¬лҹ¬ м§ҖлҠҘ кІҖмӮ¬лҠ” кі мң„ мқём§Җкё°лҠҘмқ„ мёЎм •н•ҳкё°ліҙлӢӨ мЈјмқҳ, м–ём–ҙ, мӢңкіөк°„ кё°лҠҘкіј к°ҷмқҖ н•ҳмң„кё°лҠҘмқ„ л°ҳмҳҒн•ңлӢӨ. л”°лқјм„ң IQк°Җ лҶ’лӢӨкі кјӯ нҳ„лӘ…н•ң нҢҗлӢЁмқ„ н•ңлӢӨлҠ” ліҙмһҘмқҖ м—ҶлӢӨ.

IQм—җлҠ” м „л‘җм—ҪліҙлӢӨлҠ” л‘җм •м—Ҫмқҳ кё°лҠҘмқҙ л°ҳмҳҒлҗңлӢӨ. кі мң„ мқём§Җкё°лҠҘліҙлӢӨ мЈјмқҳ, м–ём–ҙ л“ұ н•ҳмң„ кё°лҠҘмқҙ мўӢмңјл©ҙ лҶ’кІҢ лӮҳмҳЁлӢӨлҠ” лң»мқҙлӢӨ.

н”ҪмӮ¬лІ мқҙ

![IQм—җлҠ” м „л‘җм—ҪліҙлӢӨлҠ” л‘җм •м—Ҫмқҳ кё°лҠҘмқҙ л°ҳмҳҒлҗңлӢӨ. кі мң„ мқём§Җкё°лҠҘліҙлӢӨ мЈјмқҳ, м–ём–ҙ л“ұ н•ҳмң„ кё°лҠҘмқҙ мўӢмңјл©ҙ лҶ’кІҢ лӮҳмҳЁлӢӨлҠ” лң»мқҙлӢӨ. н”ҪмӮ¬лІ мқҙ]() н•©лҰ¬м Ғ нҢҗлӢЁмқ„ н•ҳл Өл©ҙ кё°м–өл Ҙ, мӮ¬кі л Ҙ л“ұ 추мғҒм Ғ мӮ¬кі лҝҗ м•„лӢҲлқј м„ұмһҘнҳ• мӮ¬кі , м„ұм°°, мқём§Җ, м§Җм Ғ нҳёкё°мӢ¬ л“ұмқҙ н•„мҡ”н•ҳлӢӨ. мҰү, м§ҖнҳңлЎңмҡҙ мӮ¬кі лҘј н•ҳкё° мң„н•ҙм„ңлҠ” IQлЎң лҢҖн‘ңлҗҳлҠ” вҖҳ분м„қ м§ҖлҠҘвҖҷ мҷём—җлҸ„ вҖҳлӢӨм–‘н•ң л°©мӢқмқҳ м§ҖлҠҘ(мӮ¬нҡҢ, к°җм •, м°ҪмЎ° л“ұ)вҖҷмқҙ н•„мҡ”н•ҳлӢӨ.

н•©лҰ¬м Ғ нҢҗлӢЁмқ„ н•ҳл Өл©ҙ кё°м–өл Ҙ, мӮ¬кі л Ҙ л“ұ 추мғҒм Ғ мӮ¬кі лҝҗ м•„лӢҲлқј м„ұмһҘнҳ• мӮ¬кі , м„ұм°°, мқём§Җ, м§Җм Ғ нҳёкё°мӢ¬ л“ұмқҙ н•„мҡ”н•ҳлӢӨ. мҰү, м§ҖнҳңлЎңмҡҙ мӮ¬кі лҘј н•ҳкё° мң„н•ҙм„ңлҠ” IQлЎң лҢҖн‘ңлҗҳлҠ” вҖҳ분м„қ м§ҖлҠҘвҖҷ мҷём—җлҸ„ вҖҳлӢӨм–‘н•ң л°©мӢқмқҳ м§ҖлҠҘ(мӮ¬нҡҢ, к°җм •, м°ҪмЎ° л“ұ)вҖҷмқҙ н•„мҡ”н•ҳлӢӨ.

кІ°көӯ, лҶ’мқҖ IQк°Җ нҲ¬мһҗм—җ лҸ„мӣҖ лҗ мҲҳлҠ” мһҲм§Җл§Ң, м„ұкіөм Ғмқё кІ°кіјлҘј лӮілҠ” н•„мҲҳ мҡ”кұҙмқҖ м•„лӢҲлқјлҠ” кІғмқҙлӢӨ. IQк°Җ лҶ’мқҖ вҖҳлҳ‘лҳ‘н•ң мӮ¬лһҢл“ӨвҖҷмқҙ мҳӨнһҲл Ө нҲ¬мһҗм—җ мӢӨнҢЁн•ҳлҠ” мӮ¬лЎҖк°Җ л§Һмқҙ ліҙмқҙкё°лҸ„ н•ңлӢӨ. мҷңмқјк№Ң.

в—ҸвҖҳлҳ‘лҳ‘н•ңвҖҷ л©ҳмӮ¬ нҡҢмӣҗл“Ө, мқёлҚұмҠӨ нҺҖл“ңлҘј мқҙкё°м§Җ лӘ»н–ҲлӢӨвҖҳ

лҳ‘лҳ‘н•ң мӮ¬лһҢл“ӨмқҖ мһҗмӢ мқҳ кІ¬н•ҙлҘј м •лӢ№нҷ”н•ҳкі нғҖмқёмқҳ мЎ°м–ёмқ„ л“Јм§Җ м•ҠлҠ” кІҪмҡ°к°Җ л§ҺлӢӨ. мҠӨмҠӨлЎң кіјмӢ н•ҳкё° л•Ңл¬ёмқҙлӢӨ. лҳ‘лҳ‘н•ң мӮ¬лһҢл“Ө лӘЁл‘җ к·ёл ҮлӢӨлҠ” кұҙ м•„лӢҲм§Җл§Ң, мһҗкё° кіјмӢ м—җ л№ м ё мҳӨнһҲл Ө 비합лҰ¬м Ғмқё нҢҗлӢЁмқ„ лӮҙлҰ¬лҠ” кІғмқҖ мң мқҳн•ҙм•ј н•ңлӢӨ. IQ мғҒмң„ 2%м—җ л“ңлҠ” мӮ¬лһҢл“Өл§Ң к°Җмһ…мқҙ к°ҖлҠҘн•ң вҖҳл©ҳмӮ¬вҖҷ нҡҢмӣҗл“Өмқҳ мЈјмӢқнҲ¬мһҗ м„ұкіјлҘј мӮҙнҺҙліҙмһҗ. лҜёкөӯмқҳ мһЎм§Җ вҖҳмҠӨл§ҲнҠё лЁёлӢҲ(Smart Money)вҖҷ 2001л…„ 6мӣ”нҳём—җ л”°лҘҙл©ҙ, л©ҳмӮ¬ нҡҢмӣҗл“Өмқҙ 1986л…„л¶Җн„° 2001л…„к№Ңм§Җ 15л…„ лҸҷм•Ҳ мЈјмӢқ нҲ¬мһҗн•ң кІ°кіјлҠ” кё°лҢҖм—җ 비н•ҙ м ҖмЎ°н–ҲлӢӨ. к·ёл“Өмқҙ нҲ¬мһҗн•ң 1л§Ң лӢ¬лҹ¬лҠ” 15л…„мқҙлқјлҠ” кёҙ мӢңк°„ лҸҷм•Ҳ кі мһ‘ 5000лӢ¬лҹ¬ л¶Ҳм–ҙлӮ¬мқ„ лҝҗмқҙлӢӨ. мҲҳмқөлҘ лЎң нҷҳмӮ°н•ҙліҙл©ҙ м—° 2.5%м—җ л¶Ҳкіјн–ҲлӢӨ. к°ҷмқҖ кё°к°„ S&P 500 мқёлҚұмҠӨнҺҖл“ңмқҳ мҲҳмқөлҘ мқҖ м—° 15.3%мҳҖлӢӨ. к°ҷмқҖ кёҲм•Ўмқ„ мқёлҚұмҠӨ нҺҖл“ңм—җ нҲ¬мһҗн–ҲлӢӨл©ҙ 8л§Ң4000 лӢ¬лҹ¬лҘј лІҢ мҲҳ мһҲм—ҲлӢӨлҠ” лң»мқҙлӢӨ.

л©ҳмӮ¬ нҡҢмӣҗмқҳ мқјнҷ”лҠ” вҖҳмһҗкё°кіјмӢ вҖҷмқҙ л¶Ҳлҹ¬мҳ¬ мҲҳ мһҲлҠ” л¬ём ңлҘј ліҙм—¬мӨҖлӢӨ. л©ҳмӮ¬ нҡҢмӣҗл“ӨмқҖ ліёмқёл“Өмқҙ м„Өкі„н•ң нҠёл Ҳмқҙл”© м»ҙн“Ён„° мӢңмҠӨн…ңм—җ мқҳм§Җн–ҲлӢӨ. мһҗмӢ мқҳ лҠҘл Ҙмқ„ кіјмӢ н–Ҳкё°м—җ мЈјмӢқ нҲ¬мһҗк°Җ мҶҗмӢӨ мӘҪмңјлЎң н–Ҙн•ҳлҚ”лқјлҸ„ к·ёл§Ңл‘җм§Җ лӘ»н•ң кІғмқҙлӢӨ.

в—ҸмқёлӮҙ м—ҶлҠ” нҲ¬мһҗ=лёҢл ҲмқҙнҒ¬ м—ҶлҠ” кі мҶҚлҸ„лЎң мЈјн–ү

лҶ’мқҖ м§ҖлҠҘмқҙ мһҗкё° кіјмӢ мңјлЎң мқҙм–ҙм§ҖлҠ” кІғмқҖ кіјмҶҚмҡҙм „кіј 비мҠ·н•ҳлӢӨ. IQлҠ” мһҗлҸҷм°Ёмқҳ к°ҖмҶҚнҺҳлӢ¬кіј к°ҷлӢӨ. м„ңмҡём—җм„ң л¶ҖмӮ°к№Ңм§Җ к°ҖмҶҚнҺҳлӢ¬л§Ң л°ҹлҠ”лӢӨл©ҙ лҶ’мқҖ нҷ•лҘ лЎң мӮ¬кі к°Җ лӮ кІғмқҙлӢӨ. м–ҙм©Ңл©ҙ мҡҙм „м—җлҸ„, нҲ¬мһҗм—җлҸ„ м •л§җ мӨ‘мҡ”н•ң кІғмқҖ лёҢл ҲмқҙнҒ¬ нҺҳлӢ¬мқј мҲҳ мһҲлӢӨ. кі мҶҚлҸ„лЎңм—җм„ң кіјмҶҚн•ҳм§Җ м•Ҡм•„м•ј м •н•ҙ진 лӘ©м Ғм§Җм—җ л¬ҙмӮ¬нһҲ лҸ„м°©н• мҲҳ мһҲлҠ” кІғмІҳлҹј нҲ¬мһҗм—җм„ңлҸ„ мң„н—ҳн•ң нҲ¬мһҗлҘј н•ҳм§Җ м•Ҡм•„м•ј ліөлҰ¬мқҳ л§ҲлІ•мқ„ нҶөн•ҙ л§ҺмқҖ мҲҳмқөмқ„ лҲ„лҰҙ мҲҳ мһҲлҠ” кІғмқҙлӢӨ.

нҲ¬мһҗн• л•Ң лёҢл ҲмқҙнҒ¬ м—ӯн• мқ„ н•ҳлҠ” кұҙ л°”лЎң вҖҳмқёлӮҙвҖҷмқҙлӢӨ. нҲ¬мһҗм—җм„ң мқёлӮҙлһҖ л§ҲлғҘ м°ёкі кё°лӢӨлҰ¬лҠ” кІғл§Ңмқ„ л§җн•ҳм§Җ м•ҠлҠ”лӢӨ. мһҗкё°л§Ңмқҳ мӣҗм№ҷмқ„ м§ҖнӮӨл©° мҲҳмқөмқ„ кё°лӢӨлҰ¬лҠ” лІ„н•ҸмІҳлҹј м–ҙл–Ө нғңлҸ„лҘј к°Җм§Җкі нҲ¬мһҗн•ҳлҠ”к°ҖлҘј лң»н•ңлӢӨ. лҸҲм—җ кҙҖн•ң мһҗм„ё, мһҗмӢ л§Ңмқҳ мӣҗм№ҷкіј м„ұн’ҲмқҖ н•©лҰ¬м Ғ нҢҗлӢЁм—җ н•„мҲҳм Ғмқҙл©°, мқҙлҘј мң„н•ҙ мҡ°лҰ¬к°Җ к°Җм ём•ј н• м •л§җ мӨ‘мҡ”н•ң м җмқҖ мһҗмӢ мқҳ вҖҳлҠҘл Ҙ лІ”мң„(Circle of Competence)вҖҷлҘј м•„лҠ” кІғмқҙлӢӨ.

мһҗмӢ мқҳ лҠҘл Ҙ лІ”мң„лҘј м•Ңкі , к·ё м•Ҳм—җм„ң нҲ¬мһҗн•ҳлҠ” кІғмқҖ лІ„н•Ҹмқҙ мҳӨлһҳм „л¶Җн„° м§ҖмҶҚн•ҙмҳЁ л°©мӢқмқҙмһҗ нҲ¬мһҗ мІ н•ҷмқҙлӢӨ. лІ„н•ҸмқҖ лӘЁлҘҙлҠ” 분야м—җ нҲ¬мһҗн•ҳм§Җ м•Ҡм•ҳлӢӨ. мһҗмӢ мқҙ 충분нһҲ мқҙн•ҙн•ң нҡҢмӮ¬мҷҖ мӮ¬м—…лӘЁлҚёл§Ңмқ„ мғҒлӢ№лҹү мӮ¬л“Өмқҙкі ліҙмң н–ҲлӢӨ. л§Өмқј мӣҢмӢұн„ҙ нҸ¬мҠӨнҠё мӢ л¬ёмқ„ мқҪкі мІҙлҰ¬мҪңлқјлҘј 5мһ” л§ҲмӢңлҠ” лІ„н•Ҹмқҙ вҖҳмҪ”м№ҙмҪңлқјвҖҷ, вҖҳмӣҢмӢұн„ҙ нҸ¬мҠӨнҠёвҖҷ м—җ 집мӨ‘нҲ¬мһҗ н•ң кІғмқҖ лҲ„кө¬ліҙлӢӨлҸ„ лёҢлһңл“ңмҷҖ м ңн’Ҳмқҳ к°Җм№ҳлҘј мһҳ мқҙн•ҙн•ң кіім—җ нҲ¬мһҗн–ҲлҚҳ мӮ¬лЎҖлқјкі ліј мҲҳ мһҲлӢӨ.

мҪ”м№ҙмҪңлқјлҘј л§ҲмӢңлҠ” мӣҢлҹ° лІ„н•Ҹ.

![мҪ”м№ҙмҪңлқјлҘј л§ҲмӢңлҠ” мӣҢлҹ° лІ„н•Ҹ.]() в—ҸвҖңм•„лҠ” кІғм—җ нҲ¬мһҗн•ҳлқјвҖқлҠ” мІ н•ҷмқҙ вҖҳнҲ¬мһҗ нҳ„мқёвҖҷмқ„ л§Ңл“ӨлӢӨ

в—ҸвҖңм•„лҠ” кІғм—җ нҲ¬мһҗн•ҳлқјвҖқлҠ” мІ н•ҷмқҙ вҖҳнҲ¬мһҗ нҳ„мқёвҖҷмқ„ л§Ңл“ӨлӢӨ

нҒ° мӢӨмҲҳлҘј н•ҳм§Җ м•ҠлҠ” кІғл§ҢмңјлЎң нҲ¬мһҗлҠ” м„ұкіөм—җ к°Җк№ҢмӣҢ진лӢӨ. к·ёлҹ¬кё° мң„н•ҙм„ңлҠ” мһҗмӢ мқҙ м•„лҠ” кІғкіј лӘЁлҘҙлҠ” кІғмқ„ м •нҷ•нһҲ кө¬лі„н• мӨ„ м•Ңм•„м•ј н•ңлӢӨ. кіјмӢ н•ҳм§Җ м•Ҡкі мһҗмӢ мқҳ лҠҘл Ҙ лІ”мң„лҘј м•„лҠ” кІғмқҖ лІ„н•Ҹмқҳ к°ҖмһҘ мӨ‘мҡ”н•ң лҚ•лӘ©мқҙл©°, к·ёлҘј лӣ°м–ҙлӮң нҲ¬мһҗмһҗлЎң л§Ңл“ л№„лІ•мқҙлӢӨ.

вҖҳкҙҖмӢ¬ 분야лҘј кіөл¶Җн•ҳкі л¶„м„қн•ҙ нҲ¬мһҗн•ҳлқјвҖҷлҠ” кІҢ лӢ№м—°н•ң мқҙм•јкё°лЎң л“ӨлҰҙм§Җ лӘЁлҘёлӢӨ. н•ҳм§Җл§Ң мЈјліҖм—җм„ң л“Өл ӨмҳӨлҠ” мҶҢл¬ёкіј мһҗкё° кіјмӢ мңјлЎң мқён•ҙ, мһҗмӢ мқҳ лҠҘл Ҙ лІ”мң„лҘј мқём§Җн•ҳлҠ” кұҙ мүҪм§Җ м•ҠмқҖ мқјмқҙлӢӨ. к·ёлҹјм—җлҸ„ мһҳ м•Ңм§Җ лӘ»н•ҳлҠ” кіікіј мң„н—ҳн•ң кіімқ„ н”јн•ңлӢӨл©ҙ м Ғм–ҙлҸ„ нҲ¬мһҗм—җ мӢӨнҢЁн•ҳм§ҖлҠ” м•Ҡмқ„ кІғмқҙлӢӨ.

лІ„н•ҸмқҖ нҲ¬мһҗлҘј вҖҳлҲҲлҚ©мқҙ көҙлҰ¬кё°вҖҷм—җ 비мң н–ҲлӢӨ. мІҳмқҢм—җлҠ” мһ‘мқҖ лҲҲлҚ©мқҙлҘј мӮ° м•„лһҳлЎң көҙлҰ¬л©ҙ м җм җ мӮҙмқҙ л¶ҷм–ҙ м»ӨлӢӨлһҖ лҲҲлҚ©мқҙк°Җ лҗңлӢӨ. мқҙмІҳлҹј нҲ¬мһҗлҘј кі„мҶҚн•ҙлӮҳк°Җл©ҙ ліөлҰ¬ нҡЁкіјлҘј нҶөн•ҙ мһҗмӮ°мқҙ нҒ¬кІҢ л¶Ҳм–ҙлӮ мҲҳ мһҲлӢӨлҠ” кІғмқҙлӢӨ. лҲҲлҚ©мқҙлҘј мҳӨлһҳ көҙлҰ¬кё° мң„н•ҙм„ңлҠ” мң„н—ҳн•ң кіі, мһҗмӢ мқҙ мһҳ м•Ңм§Җ лӘ»н•ҳлҠ” кіімқҖ н”јн•ҙм•ј н•ңлӢӨ. мқҙлҠ” мҡ°лҰ¬к°Җ нҲ¬мһҗн• л•Ң м·Ён•ҙм•ј н• к°ҖмһҘ мӨ‘мҡ”н•ң лҚ•лӘ©мқҙлӢӨ. кІёмҶҗмқ„ к°–кі м§ҖнҳңлЎӯкІҢ нҲ¬мһҗн•ҙлӮҳк°„лӢӨл©ҙ, нҒ° ліөлҰ¬ нҡЁкіјлҘј лҲ„лҰҙ мҲҳ мһҲм§Җ м•Ҡмқ„к№Ң.

н•„мһҗмқё мөңлӘ…м ң м •мӢ кұҙк°•мқҳн•ҷкіј м „л¬ёмқҳлҠ” кұҙлҢҖн•ҳлҠҳм •мӢ кұҙк°•мқҳн•ҷкіјмқҳмӣҗ мӣҗмһҘмқ„ л§Ўкі мһҲлӢӨ. мқҳмӮ¬л“Өмқҙ м§Ғм ‘ кёҖмқ„ м“°лҠ” м •мӢ мқҳн•ҷмӢ л¬ёмқҳ мҡҙмҳҒ진мңјлЎң нҷңлҸҷн•ҳкі мһҲмңјл©° кІҪм ңм Ғ мқҳмӮ¬кІ°м •м—җ мҡ°лҰ¬мқҳ мӢ¬лҰ¬к°Җ м–ҙл–Ө мҳҒн–Ҙмқ„ лҜём№ҳлҠ”м§Җ мүҪкІҢ н’Җм–ҙ м„ӨлӘ…н•ҙмҷ”лӢӨ.

лІ„н•Ҹмқҙ мғқк°Ғн•ң IQмҷҖ нҲ¬мһҗмқҳ кҙҖкі„

IQ кІҖмӮ¬лҠ” м„ұм°° л“ұ кі мң„мқём§Җкё°лҠҘліҙлӢӨ

мЈјмқҳВ·м–ём–ҙВ·мӢңкіөк°„ л“ұ н•ҳмң„кё°лҠҘ нҸүк°Җ

л©ҳмӮ¬ нҡҢмӣҗ нҲ¬мһҗ м„ұкіј мҳҲмғҒмҷёлЎң м ҖмЎ°

мһҗкё° кіјмӢ н•ҙ мҶҗмӢӨ лӮҳлҸ„ к·ёл§Ң лӘ» 둬

#нҺём§‘мһҗ мЈј лӢ№мӢ мқҳ л§ҲмқҢмқҖ м•Ҳл…•н•ҳмӢ к°Җмҡ”? вҖҳмҳӨлҠҳн•ҳлЈЁ л§ҲмқҢмқҪкё°вҖҷм—җм„ңлҠ” лӮ м”ЁмІҳлҹј мӢңмӢңк°Ғк°Ғ ліҖн•ҳлҠ” мҡ°лҰ¬ л§ҲмқҢмҶҚ мқҙм•јкё°лҘј м ҠмқҖ м •мӢ кұҙк°•мқҳн•ҷкіј м „л¬ёмқҳ 4лӘ…мқҙ м№ңм Ҳн•ҳкІҢ мқҪм–ҙ л“ңлҰҪлӢҲлӢӨ. м—¬м„Ҝ лІҲм§ё нҡҢм—җм„ңлҠ” нҲ¬мһҗ к·Җмһ¬мқё мӣҢлҹ° лІ„н•Ҹ(91)мқҳ л§җмқ„ нҶөн•ҙ лҶ’мқҖ IQмҷҖ нҲ¬мһҗ кІ°кіјлҠ” м–ҙл–Ө кҙҖл Ёмқҙ мһҲлҠ”м§Җ мөңлӘ…м ң кұҙлҢҖн•ҳлҠҳм •мӢ кұҙк°•мқҳн•ҷкіјмқҳмӣҗ мӣҗмһҘмқҙ м•Ңл Өл“ңлҰҪлӢҲлӢӨ.

нҲ¬мһҗкі„мқҳ мӮҙм•„мһҲлҠ” м „м„Ө мӣҢлҹ° лІ„н•Ҹ. AP мһҗлЈҢмӮ¬м§„

в—ҸвҖңнҲ¬мһҗлһҖ IQ 160мқҙ 130 мқҙкё°лҠ” кІҢмһ„ м•„лғҗвҖқ

лІ„н•ҸмқҖ 2015л…„ лІ„нҒ¬м…” н•ҙм„ңмӣЁмқҙмқҳ м—°лЎҖ мЈјмҙқм—җм„ң вҖңкі мһҘ лӮң IQ 160мқҖ мӣҗм№ҳ м•ҠлҠ”лӢӨвҖқлқјкі л§җн–Ҳм—ҲлӢӨ. мөңкі кІҪмҳҒмһҗлҠ” лӢӨм–‘н•ң кІҪн—ҳкіј кё°мҲ мқҙ н•„мҡ”н•ҳлҜҖлЎң, мЈјмӢқ нҲ¬мһҗм—җл§Ң м „л¬ёк°Җмқё мқёмӮ¬лҘј нӣ„кі„мһҗлЎң м§Җм§Җн•ҳм§Җ м•ҠкІ лӢӨлҠ” лң»мқҙлӢӨ. к·ёлҠ” м•һм„ң вҖңнҲ¬мһҗлһҖ IQ 160мқё мӮ¬лһҢмқҙ 130мқё мӮ¬лһҢмқ„ мқҙкё°лҠ” кІҢмһ„мқҙ м•„лӢҲлӢӨвҖқлқјкі лҸ„ н–Ҳм—ҲлӢӨ.

нҲ¬мһҗм—җлҠ” IQк°Җ м•„лӢҢ лӢӨлҘё лҚ•лӘ©мқҙ лҚ” мӨ‘мҡ”н•ҳлӢӨлҠ” м–ҳкё°мқёлҚ° м •л§җ к·ёлҹҙк№Ң? нҲ¬мһҗлҠ” мІ м Җн•ң 분м„қкіј мҳҲмёЎ л“ұ нҲ¬мһҗмһҗ к°ңмқёмқҙ к°Җ진 лҜёлҚ•мңјлЎң л№ӣмқ„ л°ңн•ҳлҠ” 분야лӢӨ. мҡ°лҰ¬лҠ” IQк°Җ лҶ’мқҖ мӮ¬лһҢмқҙ нҲ¬мһҗм—җ мң лҰ¬н•ҳлӢӨкі лӢ№м—°н•ҳкІҢ мғқк°Ғн•ңлӢӨ. лҲ„кө°к°ҖлҠ” лҶ’мқҖ IQлҘј м•„мЈј нҒ° мһҘм җмқҙлқјкі м—¬кёём§ҖлҸ„ лӘЁлҘёлӢӨ. IQмҷҖ нҲ¬мһҗмқҳ кҙҖкі„лҘј нҶөн•ҙ нҲ¬мһҗм—җм„ң лІ„н•Ҹмқҙ к°ҖмһҘ мӨ‘мҡ”н•ҳкІҢ мғқк°Ғн•ҳлҠ” м§Җм җмқ„ мӮҙнҺҙліҙмһҗ.

вҖҳIQ(Intelligence Quotient)вҖҷлһҖ кІҖмӮ¬лҘј нҶөн•ҙ м§ҖлҠҘ л°ңлӢ¬ м •лҸ„лҘј мҲҳм№ҳлЎң лӮҳнғҖлӮё кІғмқҙлӢӨ. IQк°Җ лҶ’лӢӨлҠ” л§җмқҖ лЁёлҰ¬к°Җ мўӢлӢӨкұ°лӮҳ, лҳ‘лҳ‘н•ҳлӢӨлҠ” лң»мңјлЎң л°ӣм•„л“Ө여진лӢӨ. н•ҳм§Җл§Ң мқҙ мҲҳм№ҳк°Җ лҶ’лӢӨкі н•©лҰ¬м Ғмқё нҢҗлӢЁмқҙлӮҳ м„ нғқмқ„ мһҳн•ңлӢӨкі ліј мҲҳлҠ” м—ҶлӢӨ.

IQ кІҖмӮ¬м—җ мӮ¬мҡ©лҗҳлҠ” вҖҳмӣ©мҠ¬лҹ¬ м§ҖлҠҘкІҖмӮ¬(Wechsler Scale of Intelligence)вҖҷлҠ” м „л‘җм—ҪліҙлӢӨлҠ” л‘җм •м—Ҫмқҳ кё°лҠҘмқ„ нҸүк°Җн•ҳлҠ” лҸ„кө¬мқҙлӢӨ. мӮ¬кі л Ҙ, 추лҰ¬, кі„нҡҚ, л¬ём ңн•ҙкІ°мқ„ лӢҙлӢ№н•ҳлҠ” м „л‘җм—Ҫм—җ мӢ¬н•ң мҶҗмғҒмқ„ мһ…м–ҙ мқјмғҒмғқнҷңм—җ м Ғмқ‘н•ҳм§Җ лӘ»н•ҳлҠ” мғҒнҷ©мһ„м—җлҸ„ IQлҠ” м •мғҒмқё мӮ¬лЎҖк°Җ мҲҳм—Ҷмқҙ ліҙкі лҗҗлӢӨ. мқҙл Үл“Ҝ мӣ©мҠ¬лҹ¬ м§ҖлҠҘ кІҖмӮ¬лҠ” кі мң„ мқём§Җкё°лҠҘмқ„ мёЎм •н•ҳкё°ліҙлӢӨ мЈјмқҳ, м–ём–ҙ, мӢңкіөк°„ кё°лҠҘкіј к°ҷмқҖ н•ҳмң„кё°лҠҘмқ„ л°ҳмҳҒн•ңлӢӨ. л”°лқјм„ң IQк°Җ лҶ’лӢӨкі кјӯ нҳ„лӘ…н•ң нҢҗлӢЁмқ„ н•ңлӢӨлҠ” ліҙмһҘмқҖ м—ҶлӢӨ.

н”ҪмӮ¬лІ мқҙ

IQм—җлҠ” м „л‘җм—ҪліҙлӢӨлҠ” л‘җм •м—Ҫмқҳ кё°лҠҘмқҙ л°ҳмҳҒлҗңлӢӨ. кі мң„ мқём§Җкё°лҠҘліҙлӢӨ мЈјмқҳ, м–ём–ҙ л“ұ н•ҳмң„ кё°лҠҘмқҙ мўӢмңјл©ҙ лҶ’кІҢ лӮҳмҳЁлӢӨлҠ” лң»мқҙлӢӨ.

н”ҪмӮ¬лІ мқҙ

н”ҪмӮ¬лІ мқҙ

кІ°көӯ, лҶ’мқҖ IQк°Җ нҲ¬мһҗм—җ лҸ„мӣҖ лҗ мҲҳлҠ” мһҲм§Җл§Ң, м„ұкіөм Ғмқё кІ°кіјлҘј лӮілҠ” н•„мҲҳ мҡ”кұҙмқҖ м•„лӢҲлқјлҠ” кІғмқҙлӢӨ. IQк°Җ лҶ’мқҖ вҖҳлҳ‘лҳ‘н•ң мӮ¬лһҢл“ӨвҖҷмқҙ мҳӨнһҲл Ө нҲ¬мһҗм—җ мӢӨнҢЁн•ҳлҠ” мӮ¬лЎҖк°Җ л§Һмқҙ ліҙмқҙкё°лҸ„ н•ңлӢӨ. мҷңмқјк№Ң.

в—ҸвҖҳлҳ‘лҳ‘н•ңвҖҷ л©ҳмӮ¬ нҡҢмӣҗл“Ө, мқёлҚұмҠӨ нҺҖл“ңлҘј мқҙкё°м§Җ лӘ»н–ҲлӢӨвҖҳ

лҳ‘лҳ‘н•ң мӮ¬лһҢл“ӨмқҖ мһҗмӢ мқҳ кІ¬н•ҙлҘј м •лӢ№нҷ”н•ҳкі нғҖмқёмқҳ мЎ°м–ёмқ„ л“Јм§Җ м•ҠлҠ” кІҪмҡ°к°Җ л§ҺлӢӨ. мҠӨмҠӨлЎң кіјмӢ н•ҳкё° л•Ңл¬ёмқҙлӢӨ. лҳ‘лҳ‘н•ң мӮ¬лһҢл“Ө лӘЁл‘җ к·ёл ҮлӢӨлҠ” кұҙ м•„лӢҲм§Җл§Ң, мһҗкё° кіјмӢ м—җ л№ м ё мҳӨнһҲл Ө 비합лҰ¬м Ғмқё нҢҗлӢЁмқ„ лӮҙлҰ¬лҠ” кІғмқҖ мң мқҳн•ҙм•ј н•ңлӢӨ. IQ мғҒмң„ 2%м—җ л“ңлҠ” мӮ¬лһҢл“Өл§Ң к°Җмһ…мқҙ к°ҖлҠҘн•ң вҖҳл©ҳмӮ¬вҖҷ нҡҢмӣҗл“Өмқҳ мЈјмӢқнҲ¬мһҗ м„ұкіјлҘј мӮҙнҺҙліҙмһҗ. лҜёкөӯмқҳ мһЎм§Җ вҖҳмҠӨл§ҲнҠё лЁёлӢҲ(Smart Money)вҖҷ 2001л…„ 6мӣ”нҳём—җ л”°лҘҙл©ҙ, л©ҳмӮ¬ нҡҢмӣҗл“Өмқҙ 1986л…„л¶Җн„° 2001л…„к№Ңм§Җ 15л…„ лҸҷм•Ҳ мЈјмӢқ нҲ¬мһҗн•ң кІ°кіјлҠ” кё°лҢҖм—җ 비н•ҙ м ҖмЎ°н–ҲлӢӨ. к·ёл“Өмқҙ нҲ¬мһҗн•ң 1л§Ң лӢ¬лҹ¬лҠ” 15л…„мқҙлқјлҠ” кёҙ мӢңк°„ лҸҷм•Ҳ кі мһ‘ 5000лӢ¬лҹ¬ л¶Ҳм–ҙлӮ¬мқ„ лҝҗмқҙлӢӨ. мҲҳмқөлҘ лЎң нҷҳмӮ°н•ҙліҙл©ҙ м—° 2.5%м—җ л¶Ҳкіјн–ҲлӢӨ. к°ҷмқҖ кё°к°„ S&P 500 мқёлҚұмҠӨнҺҖл“ңмқҳ мҲҳмқөлҘ мқҖ м—° 15.3%мҳҖлӢӨ. к°ҷмқҖ кёҲм•Ўмқ„ мқёлҚұмҠӨ нҺҖл“ңм—җ нҲ¬мһҗн–ҲлӢӨл©ҙ 8л§Ң4000 лӢ¬лҹ¬лҘј лІҢ мҲҳ мһҲм—ҲлӢӨлҠ” лң»мқҙлӢӨ.

л©ҳмӮ¬ нҡҢмӣҗмқҳ мқјнҷ”лҠ” вҖҳмһҗкё°кіјмӢ вҖҷмқҙ л¶Ҳлҹ¬мҳ¬ мҲҳ мһҲлҠ” л¬ём ңлҘј ліҙм—¬мӨҖлӢӨ. л©ҳмӮ¬ нҡҢмӣҗл“ӨмқҖ ліёмқёл“Өмқҙ м„Өкі„н•ң нҠёл Ҳмқҙл”© м»ҙн“Ён„° мӢңмҠӨн…ңм—җ мқҳм§Җн–ҲлӢӨ. мһҗмӢ мқҳ лҠҘл Ҙмқ„ кіјмӢ н–Ҳкё°м—җ мЈјмӢқ нҲ¬мһҗк°Җ мҶҗмӢӨ мӘҪмңјлЎң н–Ҙн•ҳлҚ”лқјлҸ„ к·ёл§Ңл‘җм§Җ лӘ»н•ң кІғмқҙлӢӨ.

в—ҸмқёлӮҙ м—ҶлҠ” нҲ¬мһҗ=лёҢл ҲмқҙнҒ¬ м—ҶлҠ” кі мҶҚлҸ„лЎң мЈјн–ү

лҶ’мқҖ м§ҖлҠҘмқҙ мһҗкё° кіјмӢ мңјлЎң мқҙм–ҙм§ҖлҠ” кІғмқҖ кіјмҶҚмҡҙм „кіј 비мҠ·н•ҳлӢӨ. IQлҠ” мһҗлҸҷм°Ёмқҳ к°ҖмҶҚнҺҳлӢ¬кіј к°ҷлӢӨ. м„ңмҡём—җм„ң л¶ҖмӮ°к№Ңм§Җ к°ҖмҶҚнҺҳлӢ¬л§Ң л°ҹлҠ”лӢӨл©ҙ лҶ’мқҖ нҷ•лҘ лЎң мӮ¬кі к°Җ лӮ кІғмқҙлӢӨ. м–ҙм©Ңл©ҙ мҡҙм „м—җлҸ„, нҲ¬мһҗм—җлҸ„ м •л§җ мӨ‘мҡ”н•ң кІғмқҖ лёҢл ҲмқҙнҒ¬ нҺҳлӢ¬мқј мҲҳ мһҲлӢӨ. кі мҶҚлҸ„лЎңм—җм„ң кіјмҶҚн•ҳм§Җ м•Ҡм•„м•ј м •н•ҙ진 лӘ©м Ғм§Җм—җ л¬ҙмӮ¬нһҲ лҸ„м°©н• мҲҳ мһҲлҠ” кІғмІҳлҹј нҲ¬мһҗм—җм„ңлҸ„ мң„н—ҳн•ң нҲ¬мһҗлҘј н•ҳм§Җ м•Ҡм•„м•ј ліөлҰ¬мқҳ л§ҲлІ•мқ„ нҶөн•ҙ л§ҺмқҖ мҲҳмқөмқ„ лҲ„лҰҙ мҲҳ мһҲлҠ” кІғмқҙлӢӨ.

нҲ¬мһҗн• л•Ң лёҢл ҲмқҙнҒ¬ м—ӯн• мқ„ н•ҳлҠ” кұҙ л°”лЎң вҖҳмқёлӮҙвҖҷмқҙлӢӨ. нҲ¬мһҗм—җм„ң мқёлӮҙлһҖ л§ҲлғҘ м°ёкі кё°лӢӨлҰ¬лҠ” кІғл§Ңмқ„ л§җн•ҳм§Җ м•ҠлҠ”лӢӨ. мһҗкё°л§Ңмқҳ мӣҗм№ҷмқ„ м§ҖнӮӨл©° мҲҳмқөмқ„ кё°лӢӨлҰ¬лҠ” лІ„н•ҸмІҳлҹј м–ҙл–Ө нғңлҸ„лҘј к°Җм§Җкі нҲ¬мһҗн•ҳлҠ”к°ҖлҘј лң»н•ңлӢӨ. лҸҲм—җ кҙҖн•ң мһҗм„ё, мһҗмӢ л§Ңмқҳ мӣҗм№ҷкіј м„ұн’ҲмқҖ н•©лҰ¬м Ғ нҢҗлӢЁм—җ н•„мҲҳм Ғмқҙл©°, мқҙлҘј мң„н•ҙ мҡ°лҰ¬к°Җ к°Җм ём•ј н• м •л§җ мӨ‘мҡ”н•ң м җмқҖ мһҗмӢ мқҳ вҖҳлҠҘл Ҙ лІ”мң„(Circle of Competence)вҖҷлҘј м•„лҠ” кІғмқҙлӢӨ.

мһҗмӢ мқҳ лҠҘл Ҙ лІ”мң„лҘј м•Ңкі , к·ё м•Ҳм—җм„ң нҲ¬мһҗн•ҳлҠ” кІғмқҖ лІ„н•Ҹмқҙ мҳӨлһҳм „л¶Җн„° м§ҖмҶҚн•ҙмҳЁ л°©мӢқмқҙмһҗ нҲ¬мһҗ мІ н•ҷмқҙлӢӨ. лІ„н•ҸмқҖ лӘЁлҘҙлҠ” 분야м—җ нҲ¬мһҗн•ҳм§Җ м•Ҡм•ҳлӢӨ. мһҗмӢ мқҙ 충분нһҲ мқҙн•ҙн•ң нҡҢмӮ¬мҷҖ мӮ¬м—…лӘЁлҚёл§Ңмқ„ мғҒлӢ№лҹү мӮ¬л“Өмқҙкі ліҙмң н–ҲлӢӨ. л§Өмқј мӣҢмӢұн„ҙ нҸ¬мҠӨнҠё мӢ л¬ёмқ„ мқҪкі мІҙлҰ¬мҪңлқјлҘј 5мһ” л§ҲмӢңлҠ” лІ„н•Ҹмқҙ вҖҳмҪ”м№ҙмҪңлқјвҖҷ, вҖҳмӣҢмӢұн„ҙ нҸ¬мҠӨнҠёвҖҷ м—җ 집мӨ‘нҲ¬мһҗ н•ң кІғмқҖ лҲ„кө¬ліҙлӢӨлҸ„ лёҢлһңл“ңмҷҖ м ңн’Ҳмқҳ к°Җм№ҳлҘј мһҳ мқҙн•ҙн•ң кіім—җ нҲ¬мһҗн–ҲлҚҳ мӮ¬лЎҖлқјкі ліј мҲҳ мһҲлӢӨ.

мҪ”м№ҙмҪңлқјлҘј л§ҲмӢңлҠ” мӣҢлҹ° лІ„н•Ҹ.

нҒ° мӢӨмҲҳлҘј н•ҳм§Җ м•ҠлҠ” кІғл§ҢмңјлЎң нҲ¬мһҗлҠ” м„ұкіөм—җ к°Җк№ҢмӣҢ진лӢӨ. к·ёлҹ¬кё° мң„н•ҙм„ңлҠ” мһҗмӢ мқҙ м•„лҠ” кІғкіј лӘЁлҘҙлҠ” кІғмқ„ м •нҷ•нһҲ кө¬лі„н• мӨ„ м•Ңм•„м•ј н•ңлӢӨ. кіјмӢ н•ҳм§Җ м•Ҡкі мһҗмӢ мқҳ лҠҘл Ҙ лІ”мң„лҘј м•„лҠ” кІғмқҖ лІ„н•Ҹмқҳ к°ҖмһҘ мӨ‘мҡ”н•ң лҚ•лӘ©мқҙл©°, к·ёлҘј лӣ°м–ҙлӮң нҲ¬мһҗмһҗлЎң л§Ңл“ л№„лІ•мқҙлӢӨ.

вҖҳкҙҖмӢ¬ 분야лҘј кіөл¶Җн•ҳкі л¶„м„қн•ҙ нҲ¬мһҗн•ҳлқјвҖҷлҠ” кІҢ лӢ№м—°н•ң мқҙм•јкё°лЎң л“ӨлҰҙм§Җ лӘЁлҘёлӢӨ. н•ҳм§Җл§Ң мЈјліҖм—җм„ң л“Өл ӨмҳӨлҠ” мҶҢл¬ёкіј мһҗкё° кіјмӢ мңјлЎң мқён•ҙ, мһҗмӢ мқҳ лҠҘл Ҙ лІ”мң„лҘј мқём§Җн•ҳлҠ” кұҙ мүҪм§Җ м•ҠмқҖ мқјмқҙлӢӨ. к·ёлҹјм—җлҸ„ мһҳ м•Ңм§Җ лӘ»н•ҳлҠ” кіікіј мң„н—ҳн•ң кіімқ„ н”јн•ңлӢӨл©ҙ м Ғм–ҙлҸ„ нҲ¬мһҗм—җ мӢӨнҢЁн•ҳм§ҖлҠ” м•Ҡмқ„ кІғмқҙлӢӨ.

лІ„н•ҸмқҖ нҲ¬мһҗлҘј вҖҳлҲҲлҚ©мқҙ көҙлҰ¬кё°вҖҷм—җ 비мң н–ҲлӢӨ. мІҳмқҢм—җлҠ” мһ‘мқҖ лҲҲлҚ©мқҙлҘј мӮ° м•„лһҳлЎң көҙлҰ¬л©ҙ м җм җ мӮҙмқҙ л¶ҷм–ҙ м»ӨлӢӨлһҖ лҲҲлҚ©мқҙк°Җ лҗңлӢӨ. мқҙмІҳлҹј нҲ¬мһҗлҘј кі„мҶҚн•ҙлӮҳк°Җл©ҙ ліөлҰ¬ нҡЁкіјлҘј нҶөн•ҙ мһҗмӮ°мқҙ нҒ¬кІҢ л¶Ҳм–ҙлӮ мҲҳ мһҲлӢӨлҠ” кІғмқҙлӢӨ. лҲҲлҚ©мқҙлҘј мҳӨлһҳ көҙлҰ¬кё° мң„н•ҙм„ңлҠ” мң„н—ҳн•ң кіі, мһҗмӢ мқҙ мһҳ м•Ңм§Җ лӘ»н•ҳлҠ” кіімқҖ н”јн•ҙм•ј н•ңлӢӨ. мқҙлҠ” мҡ°лҰ¬к°Җ нҲ¬мһҗн• л•Ң м·Ён•ҙм•ј н• к°ҖмһҘ мӨ‘мҡ”н•ң лҚ•лӘ©мқҙлӢӨ. кІёмҶҗмқ„ к°–кі м§ҖнҳңлЎӯкІҢ нҲ¬мһҗн•ҙлӮҳк°„лӢӨл©ҙ, нҒ° ліөлҰ¬ нҡЁкіјлҘј лҲ„лҰҙ мҲҳ мһҲм§Җ м•Ҡмқ„к№Ң.

н•„мһҗмқё мөңлӘ…м ң м •мӢ кұҙк°•мқҳн•ҷкіј м „л¬ёмқҳлҠ” кұҙлҢҖн•ҳлҠҳм •мӢ кұҙк°•мқҳн•ҷкіјмқҳмӣҗ мӣҗмһҘмқ„ л§Ўкі мһҲлӢӨ. мқҳмӮ¬л“Өмқҙ м§Ғм ‘ кёҖмқ„ м“°лҠ” м •мӢ мқҳн•ҷмӢ л¬ёмқҳ мҡҙмҳҒ진мңјлЎң нҷңлҸҷн•ҳкі мһҲмңјл©° кІҪм ңм Ғ мқҳмӮ¬кІ°м •м—җ мҡ°лҰ¬мқҳ мӢ¬лҰ¬к°Җ м–ҙл–Ө мҳҒн–Ҙмқ„ лҜём№ҳлҠ”м§Җ мүҪкІҢ н’Җм–ҙ м„ӨлӘ…н•ҙмҷ”лӢӨ.

Copyright в“’ м„ңмҡёмӢ л¬ё All rights reserved. л¬ҙлӢЁ м „мһ¬-мһ¬л°°нҸ¬, AI н•ҷмҠө л°Ҹ нҷңмҡ© кёҲм§Җ

![thumbnail - к№Җм •мқҖ вҖңнҠ№лі„н•ң м„ л¬јвҖқвҖҰм•„л№ мҳҶм—җм„ң м ҖкІ©мҶҢмҙқ мҸҳлҠ” к№ҖмЈјм• [нҸ¬м°©]](https://img.seoul.co.kr/img/upload/2026/02/28/SSC_20260228094816_N2.jpg.webp)