증시 데뷔 첫날 터지면 단숨에 시총 48조

“대형 공모주 불패 깨져” 주가 전망 엇갈려

5일 한국거래소에 따르면 카뱅은 증시 개장과 함께 유가증권시장에서 거래를 시작한다. 공모가는 3만 9000원이다. 카뱅 시초가가 공모가 2배인 7만 8000원으로 결정되고 상한가로 치솟아 따상에 성공하면 상장일 주가는 최고 10만 1400원까지 오른다. 상장일 따상으로 얻을 수 있는 1주당 수익은 6만 2400원이다.

카뱅 시가총액은 공모가 기준 18조 5289억원에서 따상 달성 시 단숨에 48조 1752억원으로 불어난다. 이는 4일 종가 기준으로 금융 대장주인 KB금융(21조 9131억원)을 2배 이상 웃도는 규모이고, 시총 8위 현대차(48조 753억원)와 비슷한 수준이다.

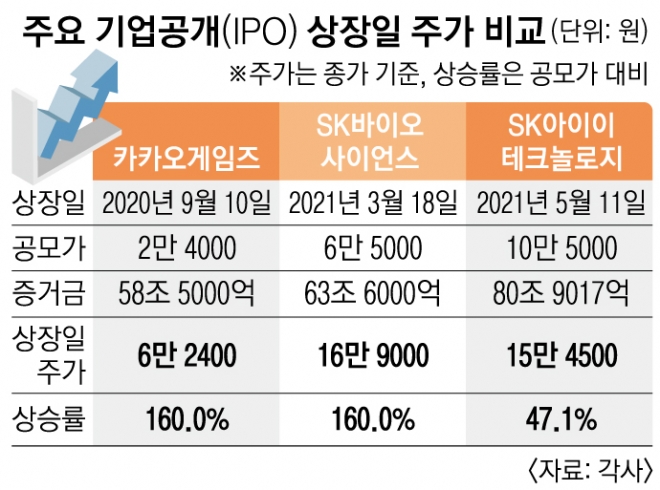

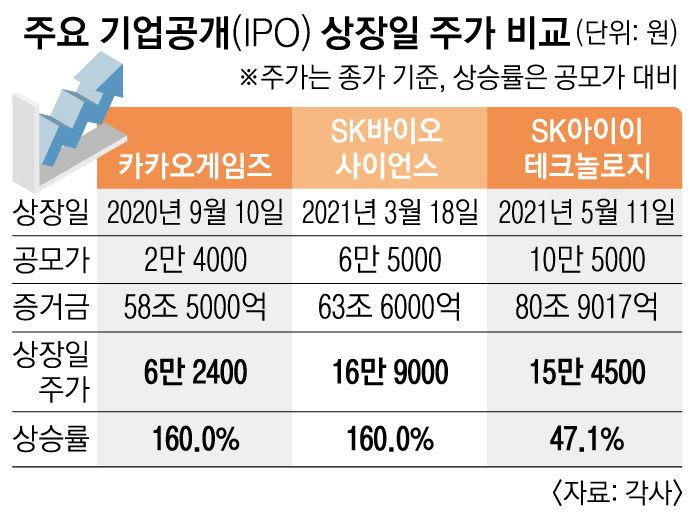

다만 카뱅은 의무보유 확약이 걸리지 않은 외국 기관 물량이 많아 주가에 영향을 미칠 가능성이 크다. 기관 배정 물량(2154만 9203주)을 기준으로 카뱅의 기관 의무보유 확약 비율(59.82%)은 올해 상반기에 상장한 SK아이이테크놀로지(SKIET·64.57%)나 SK바이오사이언스(85.26%)보다 낮다. 상장 직후 주가 부진으로 따상에 실패한 SKIET 때도 외국인의 차익 실현 매물이 주가를 끌어내렸다.

증권가에서는 공모가 기준 시총 대비 2배 이상으로 예상하는 전망은 나오지 않는 분위기다. 카뱅의 적정 기업 가치는 최소 11조원에서 최대 31조원으로 증권사마다 평가가 상당히 엇갈린다. BNK투자증권(11조 3000억원), 미래에셋증권(11조 5000억원), 메리츠증권(15조 5000억원) 등은 공모가 기준 시총보다 낮은 수준의 적정 기업 가치를 제시했다. 반면 이베스트투자증권(20조원), SK증권(31조원) 등은 카뱅의 적정 기업 가치를 공모가 기준 시총보다는 높게 잡았다.

서영수 키움증권 연구원은 “카뱅의 플랫폼 가치와 세계적으로 찾아볼 수 없는 혁신적 사업 모델을 고려할 때 기존 은행과 단순 비교하는 것은 무리가 있다”면서도 “적정 기업 가치로는 주가수익비율(PER) 23배를 적용한 10조~15조원 정도로 보고 있다”고 말했다.

2021-08-06 17면