1990년 14.7%서 2012년 27.2%로

국내 기업의 사내유보금 중 금융자산의 비중이 1990년 14.7%에서 2012년 27.2%로 20여년 사이에 2배 가까이 늘어난 것으로 분석됐다. 사내유보금 중 현금성자산 비율이 10%대에 그친다는 재계 주장은 근거가 희박하다는 뜻이다. 또한 사내유보금이 늘면서 투자금액이 줄어들고, 이는 경제성장률을 되레 갉아먹는 결과를 낳는 것으로 나타났다.

국회 예산정책처는 5일 ‘기업의 사내유보금 현황 및 경제적 영향’ 보고서를 통해 이같이 분석하고 “사내유보금은 기업과 경제의 성장 잠재력을 높이는 재원으로서의 역할이 미흡하다”고 밝혔다.

예산정책처가 한국은행의 기업경영분석 자료를 재분석한 결과 기업 사내유보금은 1990년 26조 3000억원에서 2012년 762조 4000억원으로 29배 늘었다. 업종별로는 제조업이 서비스업보다 사내유보금이 더욱 빠르게 늘어나 2012년 기준 전 산업 유보금의 70.7%인 538조 9000억원에 달했다. 예산정책처는 “내수보다는 수출에 의존하는 제조업체들이 글로벌 금융위기 이후 경제 환경의 불확실성이 커지면서 사내유보금을 쌓는 데 더욱 적극적이었다”고 설명했다.

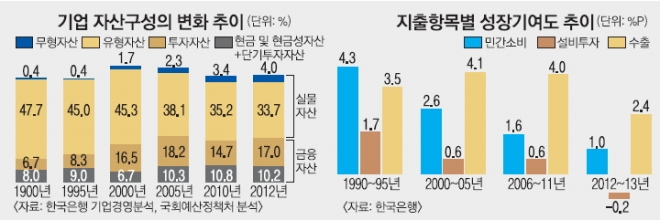

사내유보금 중 현금·현금성자산 및 단기투자자산의 비중은 1990년 8.0%에서 2012년 10.2%로 2.2% 포인트 높아졌다. 반면 투자자산 비중은 10.3% 포인트(6.7%→17.0%)나 늘었다. 투자자산은 장기간에 걸쳐 이자나 배당수익을 얻거나 다른 기업을 통제하기 위해 취득한 자산 등을 뜻한다.

이 둘을 합친 금융자산은 같은 기간 14.7%에서 27.2%로 급증했다. 보고서를 작성한 이영숙 예산정책처 경제분석실 세제분석과 경제분석관은 “투자자산은 위험성과 환금성이 상당하다는 점에서 현금성자산과 성격이 유사하다”고 분석했다.

반면 기계설비나 토지 등 실물자산은 47.7%에서 33.7%로 되레 뒷걸음질쳤다. 이는 재계가 기업소득환류세제 등 정부가 추진 중인 사내유보금 과세에 반발하면서 그 근거로 내세우고 있는 ‘사내유보금 중 현금성자산은 15.2%에 불과하고, 대부분 기계설비나 토지 등 실물자산’이라는 주장을 반박하는 것이다.

사내유보금이 과도하게 확대되면서 기업의 투자 활동과 고용 창출 능력에도 장애물이 되는 것으로 드러났다. 특히 기업 투자는 1990년대엔 평균 1.7% 포인트 정도 국내총생산(GDP) 증가율을 끌어올리는 역할(성장기여도)을 했지만 2000년대에는 0.6% 포인트로 하락했다. 급기야 2012~2013년에는 투자의 성장기여도가 -0.2% 포인트였다. 2년에 걸쳐 경제성장률을 매년 0.2% 포인트씩 떨어뜨렸다는 것이다. 전년 대비 설비투자 증감률이 2012년 0.1%, 2013년 -1.5%를 기록했기 때문이다.

사내유보금이 실물 투자에 미치는 영향을 계수로 환산하면 사내유보율이 1만큼 늘었을 때 투자는 5.301만큼 뒷걸음질치는 것으로 분석됐다. 사내유보금 확대가 기업의 투자율을 낮추는 영향을 주었다는 얘기다.

또한 국내 제조 대기업의 배당 성향은 1990년대 26.4%에서 2000년대 19.9%로 6.5% 포인트 감소했다. 반면 제조 중소기업은 같은 기간 11.0%에서 13.3%로 상승했다. 이 분석관은 “과도한 사내유보금에 따라 투자와 고용 확대를 통한 내수 부양이라는 순환구조가 막힌 상태”라면서 “사내유보금을 효과적으로 조절할 수 있도록 관련 법안 등이 잘 짜여야 할 것”이라고 덧붙였다.

세종 이두걸 기자 douzirl@seoul.co.kr

2014-09-06 5면

Copyright ⓒ 서울신문 All rights reserved. 무단 전재-재배포, AI 학습 및 활용 금지