[위기의 대기업 그림자 금융] <상> 제2 동양사태 언제든 터질 수 있다

동양그룹 사태를 계기로 재벌들이 운용하는 ‘그림자 금융’(건전성 규제를 엄격히 받지 않는 금융기관 및 거래)의 폐해가 집중적으로 부각되고 있다. 동양 계열 동양파이낸셜대부의 경우, 전체 대출의 86%를 계열사에 몰아주며 총수 일가의 사금고 노릇을 해온 것으로 드러나 충격을 줬다. 애꿎은 투자자들의 돈을 아무런 제한 없이 그룹 내 부실기업들로 퍼 나른 것이다. 서울신문은 대기업 계열 캐피탈과 대부업체들의 문제점을 2회에 걸쳐 짚어본다. 1회에서는 감독의 사각지대에 놓여 있는 현실을, 2회에서는 안팎의 감시가 미치지 못하는 이유와 향후 개선방안을 다룬다.

현대, 롯데, 두산, 효성 등 재벌그룹 계열 금융사들 중 상당수는 외부에 이름이 잘 알려져 있지 않다. 일반 고객을 상대로 하지 않는 곳이 많아서다. 이번에 집중 조명을 받게 된 동양파이낸셜대부도 그랬다. 전문가들은 캐피탈사 등이 금융당국의 규제가 약한 틈을 타 계열사의 자금조달 창구로 전락했다고 지적했다.

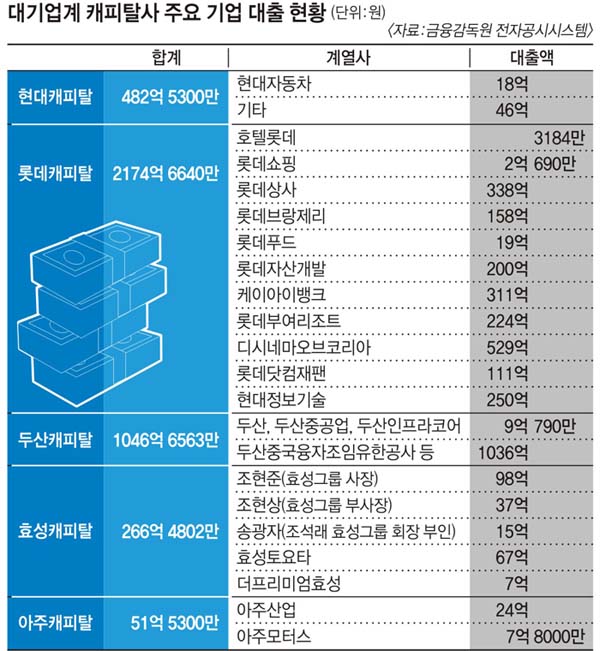

15일 금융감독원 공시자료에 따르면 롯데 계열의 롯데캐피탈은 계열사를 포함해 46곳에 2174억원 이상을 대출했다. 디시네마오브코리아 529억원, 롯데상사 338억원, 현대정보기술 250억원, 롯데부여리조트 224억원, 롯데자산개발 200억원, 롯데브랑제리 158억원, 롯데닷컴재팬 111억원 등이다. 모그룹이 2008년 인수한 현금자동입출금기(ATM) 회사 케이아이뱅크에도 311억원을 빌려줬다. 이 가운데 일부는 지난해 공정거래위원회가 재무구조 부실을 이유로 한계기업으로 분류한 곳이다. 대출액이 가장 많은 디시네마오브코리아를 비롯해 롯데자산개발, 롯데브랑제리 등이다. 공정위 판단대로라면 애꿎은 고객들의 돈이 부실화될 가능성을 배제할 수 없는 셈이다.

현대·기아차그룹의 현대캐피탈은 같은 금융 계열사인 현대카드와 현대커머셜에 각각 3000억원, 1000억원의 신용공여한도를 제공했다. 이 밖에도 현대카드와 현대커머셜 주식 매입비용으로 각각 365억원, 131억원을 대출했다. 두산캐피탈은 두산중국융자조임유한공사, 케이원트윈스주식회사 등에 총 1046억여원을 빌려줬다. 두산캐피탈 관계자는 “계열사가 아니라 부동산 사업을 위해 일시적으로 세운 회사를 상대로 1000억원을 대출해준 것”이라고 해명했다.

효성캐피탈은 계열사뿐 아니라 사주 일가에도 거액을 대출했다. 조현준(45) 효성 사장에게 98억원, 조현상(42) 효성 부사장에게 37억원, 조석래 효성그룹 회장의 부인 송광자(68)씨에게도 15억원을 대출했다. 계열사 대출 총액이 266억원에 이른다. 동양그룹의 동양파이낸셜대부도 지난달 말 기준으로 대출 잔액 1000억원 중 860억원가량을 계열사에 빌려줬다.

캐피탈사들은 회사채와 기업어음(CP)을 발행해 자금을 조달한다. 운영 부실이 발생하면 이번에 발생한 4만명 이상의 동양그룹 CP 투자자들처럼 막대한 피해를 보게 되는 구조다. 이재연 금융연구원 선임연구위원은 “(계열사의)대출 상환이 어려워 부실이 발생하면 회사채에 투자한 투자자들이 피해를 입게 된다”면서 “캐피탈사는 고객의 예금이 아닌 자기 자금으로 운용한다는 점 때문에 금융 당국의 간섭이 약한데 이 점을 악용해 캐피탈사가 계열사의 자금조달 창구가 돼버렸다”고 말했다.

금융 당국과 업계에서는 캐피탈사의 태생적 한계가 캐피탈사를 그룹의 사금고로 둔갑시키는 주된 이유라고 지적한다. 많은 캐피탈사들이 그룹 내 하나의 금융부서로 시작했다가 별도의 기업으로 분리됐기 때문이다. 금융당국 관계자는 “은행은 예금자의 이익을 고려하는 등 공공성이 있지만 캐피탈사는 주주 눈치만 보는 철저한 사기업”이라면서 “주주와 주주의 계열사에 주로 대출해 줄 수밖에 없는 구조”라고 말했다.

현재 주요 대기업 계열 캐피탈사 10여개 중에서는 현대캐피탈이 자산 21조 7000억원으로 압도적인 1위다. 아주캐피탈(5조 1000억원), 롯데(4조 3000억원), KT캐피탈(3조 2000억원), 효성캐피탈(2조 5000억원) 등이 뒤를 잇고 있다. 이렇게 규모가 상당한데도 캐피탈사가 계열사에 거액을 대출하는 등 행위를 통제할 장치는 사실상 전무하다. 금융당국 관계자는 “부실이 발생하지 않는 이상 금융사의 대출 행위를 제한할 수 없다는 한계가 있다”면서도 “이번 동양 사태를 잘 분석해서 제도적 보완 장치가 필요한지 고민해 볼 것”이라고 말했다.

이민영 기자 min@seoul.co.kr

이성원 기자 lsw1469@seoul.co.kr

2013-10-16 18면