[재테크+] 관세의 늪에 빠진 美 증시…트럼프·파월 ‘충돌’ 예고

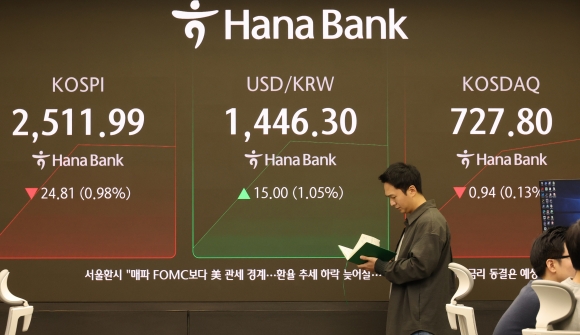

도널드 트럼프 미국 대통령의 고관세 정책이 인플레이션 우려를 키우며 미 증시를 아래로 잡아끄는 가운데, 금리 인하를 촉구하는 트럼프 대통령과 물가 잡기가 우선인 미 연방준비제도(연준)의 제롬 파월 의장 간 정면 충돌이 예상되고 있습니다.

18일(현지시간) 야후파이낸스 등에 따르면 미국 스탠더드앤드푸어스(S&P)500 선물은 0.2% 상승하며 1월 기록했던 사상 최고치에 근접했습니다. 나스닥 선물 역시 0.2% 상승해 4주 연속 상승을 노리는 중입니다. 다우존스 선물 역시 0.2%가량 오르며 직전 거래일의 하락분을 만회했습니다.

최근 수개월 동안 달러 강세로 해외 매출 비중이 높은 애플, 알파벳, 마이크로소프트, 테슬라, 메타 등의 주가는 하방 압력을 받았습니다. 이들 기업은 전체 매출의 50% 이상을 해외에서 거둬들이는 실정인데요. 이미 4분기 실적이 강달러의 영향을 받았다고 밝혔으며, 이러한 기조가 이어지면 향후 실적도 비슷한 수준의 타격을 입을 것으로 예상했습니다.

연준은 인플레이션 억제를 위해 고금리 기조를 유지해야 한다는 입장을 고수하고 있는데요. 도널드 트럼프 대통령이 고관세 정책을 밀어붙여 인플레이션 우려가 커지는 상황에서 연준이 현 4.25~4.5% 기준금리를 동결할지에 시장의 이목이 쏠리고 있습니다.

이와 관련해 미셸 보우먼 연준 이사는 “추가 금리 인하에 앞서 이러한 정책들이 어떻게 시행될 것인지, 경제가 어떻게 반응할 것인지에 대한 더 나은 이해와 확신이 필요하다”고 밝혔죠.

인플레이션을 두고 트럼프 대통령과 연준이 맞붙을 거란 분석도 제기되는데요.

현재 트럼프 대통령의 물가 안정 공약은 1월 소비자물가지수(CPI)가 예상을 웃돌면서 더욱 복잡한 국면을 맞이했습니다. 예상치를 웃돈 물가지수가 시장을 뒤흔들며 주식 시장에 압박을 가하자, 투자자들은 금리 인하 기대감을 낮췄고, 일각에서는 금리 인상 가능성까지 다시 거론되기 시작했죠.

경제학자 누리엘 루비니는 금리 인상은 차치하더라도 인하 지연만으로도 트럼프 대통령과 연준의 충돌이 불가피할 것이라고 경고했습니다.

루비니는 “단순히 현 금리를 유지하는 것만으로도 파월 의장은 트럼프와 충돌할 수 있다”며 “트럼프가 당장 금리 인하를 원하고 있어 이미 긴장이 감지되고 있으며, 이는 더욱 고조될 것”이라고 전망했습니다.

무디스 애널리틱스는 캐나다와 멕시코에 대한 관세가 다음 달 전면 시행되고 중국에 대한 10% 추가 관세가 더해질 경우, 1년 내 소비자물가가 0.5% 추가 상승할 것으로 예측했죠.

한편 이번 주 S&P500 기업 46곳이 실적을 발표할 예정입니다. 특히 오는 20일 알리바바, 월마트, 드롭박스가 실적을 공개할 예정이어서 투자자들의 관심이 집중되고 있습니다.

![[재테크+] 고물가·저성장의 공포 온다…트럼프는 그래도 마이웨이 “금리 내려라”](http://img.seoul.co.kr/img/upload/2025/03/19/SSC_20250319234246_V.jpg)

![[재테크+] 관세의 늪에 빠진 美 증시…트럼프·파월 ‘충돌’ 예고](http://img.seoul.co.kr/img/upload/2025/02/18/SSC_20250218180604_V.jpg)

![“경기 뒷받침 위해 금리부터 내려야” “성장률 회복하려면 돈 먼저 풀어야”[뉴스 분석]](http://img.seoul.co.kr/img/upload/2025/02/12/SSC_20250212235510_V.jpg)

![[재테크+] 천정부지 금값, 올해만 6% 상승…지금이라도 사야 할까](http://img.seoul.co.kr/img/upload/2025/02/06/SSC_20250206150553_V.jpg)