슬기로운 양도소득세 절세법

증권사별 양도세 계산법 달라 주의

1년 손실·수익 합쳐 250만원 공제

손해 종목은 ‘손절’로 총이익 맞춰

해외주식 증여하면 ‘1석2조’ 절세

배우자 6억·자녀 5000만원 비과세

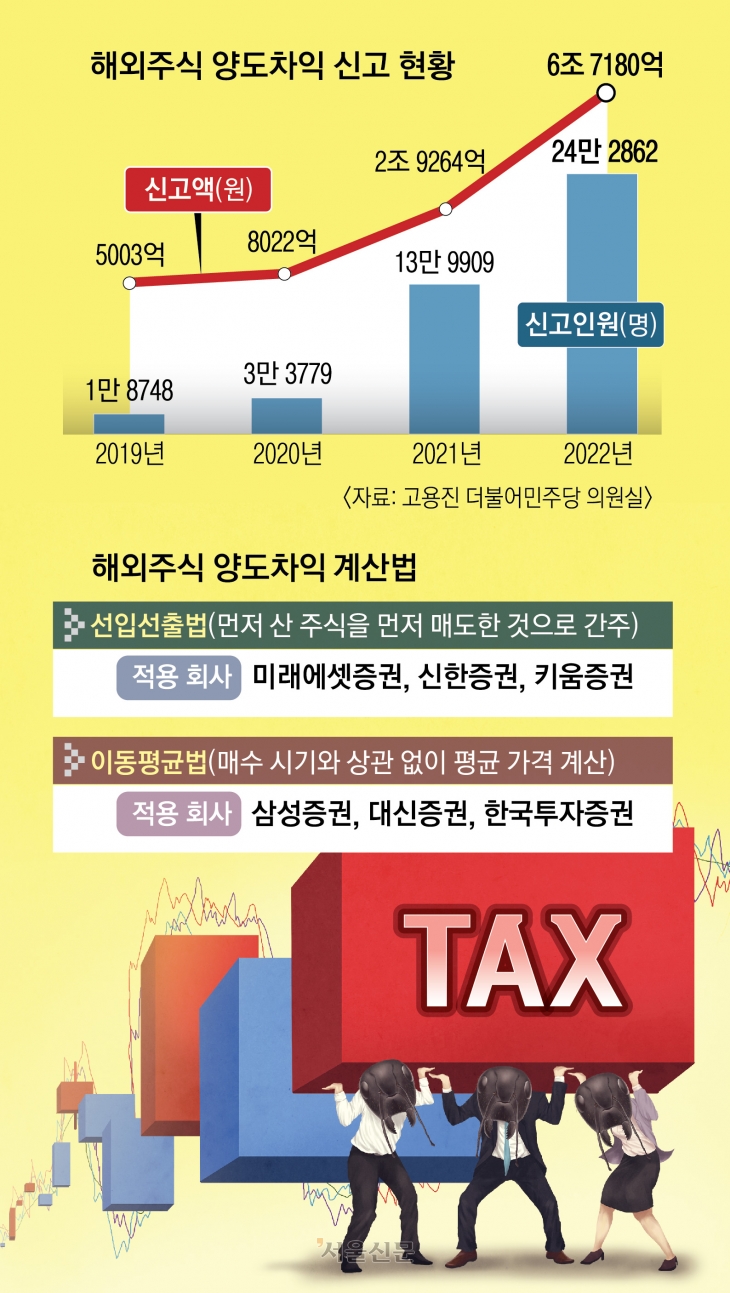

먼저 알아야 할 점은 증권사별로 양도차익 계산법이 조금씩 다르다는 점이다. 이 때문에 투자자는 세금을 내기 전 자신에게 어떤 증권사가 유리한지 알아보고 미리 갈아타는 것이 유리하다. 기본적으로 선입선출법(미래에셋·신한·키움 적용)은 먼저 산 주식을 먼저 판 것으로 계산하는 방식으로 주식 가격이 꾸준히 올랐다면 양도차익에 따른 세금 부담도 덩달아 커진다. 반면 이동평균법(삼성·대신·한국투자 적용)은 매수 시기와 관계없이 전체 평균 가격을 적용하는 방식으로 분할 매수한 주식 평균 단가가 높을수록 세금은 낮아진다. 투자자는 두 가지 방법 중 유리한 것을 골라 직접 국세청에 신고하면 세금을 절약할 수 있다.

같은 연도에 이익이 난 주식과 손실이 난 주식을 동시에 팔아 세금을 줄이는 방법도 있다. 예를 들어 한 종목에서 1000만원의 이익이 발생했다면 손해가 난 다른 종목을 팔아 750만원의 손실을 확정한 뒤 총이익을 양도차익 비과세 한도(250만원)로 맞추는 식이다. 만약 손실 확정한 종목을 장기투자하려고 했다면 즉시 재매수해 다음에 다시 이익 실현을 노리면 된다.

양도차익이 크다면 배우자나 가족 간 사전 증여를 이용한 절세방안도 고려해 볼 수 있다. 배우자 간 증여 비과세 한도는 10년간 6억원(자녀는 1인당 5000만원·미성년자 2000만원)으로 이 제도를 활용하면 증여세는 물론 주식 양도소득세까지 줄일 수 있다.

예를 들어 주당 10만원에 매수한 종목 1000주(총 1억원)가 70만원으로 올라 팔았다면 양도차익은 6억원으로 세금(250만원 공제)으로 1억 3145만원을 내야 한다. 만약 이 주식을 배우자에게 증여한 뒤 매도했다면 취득가액이 70만원으로 적용돼 실제 내야 할 세금은 0원이 된다.

단 배우자 간 주식을 양도할 때도 주의할 점이 있다. 주식을 증여받은 가액은 증여일 기준 전후 2개월(총 4개월) 동안의 평균 가액으로 정해진다는 점이다. 또 증여받은 주식 양도 대금은 배우자에게 귀속된 것으로 간주하기 때문에 만약 만약 남편이 다시 돈을 넘겨받았다는 사실이 드러나면 세금을 부과받을 수 있다.

해외주식 양도세는 원천징수가 아니라 투자자가 자발적으로 신고·납부해야 하는 만큼 더욱 주의해야 한다. 신고서엔 주식 종목과 매수매도 일시, 가격, 주식수를 모두 기재해야 하고 직접 세금도 산출해야 한다. 양도세를 신고하지 않은 경우 나중에 20%의 가산세를 내야 하고, 실제 금액보다 적게 신고하는 경우에도 10%의 가산세가 부과된다.

2024-05-09 19면

Copyright ⓒ 서울신문. All rights reserved. 무단 전재-재배포, AI 학습 및 활용 금지